cftc持仓报告

CFTC 第一次公布持仓报告 (Commitments of Traders,缩写为 COT) 是在 1962 年 6 月 30 日,共包括 13 种农产品的持仓数据。当时的做法是每月 11 日或 12 日公布上个月月底的数据。

在随后几年中,为了进一步公开期货市场交易信息,CFTC 采取了多种途径来提高持仓数据的发布效果。首先是增加发布频率-1990 年开始在每个月的月中和月末发布一次数据;19xx年开始每两周公布一次;2000 年开始则是每周公布一次持仓报告。其次是提高公布速度-从数据截至日后的第六个交易日(1990 年)提前到数据截至日后的第三个交易日(1992 年)。第三是丰富持仓报告的内容-增加每一类交易者的数量、集中比率(70 年代初)、期权头寸数据(1995 年)等。最后,持仓报告的发布渠道也不断拓宽-从最初的订阅邮寄发展到后来的收费电子版(1993 年)和免费网络浏览(1995 年)。

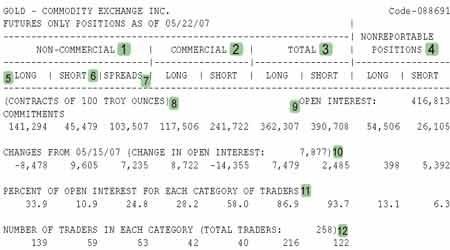

目前,CFTC 于美国东部时间每周五 15:30 公布当周二的持仓数据。网址为 /。持仓报告分为“期货”(Futures-Only) 和“期货与期权”(Futures-and-Options) 两种。通常所说的持仓报告是指前者,当然,了解期权头寸的变化情况也有助于我们追踪和分析基金动向。

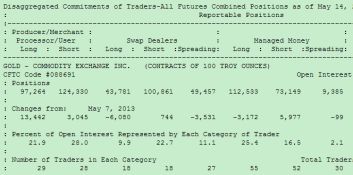

上面所说的“期货”和“期货与期权”两类持仓报告,其格式又可分为“简短”(short format) 和“详细”(long format) 两种。“简短”格式将未平仓合约分为“可报告”(reportable) 和“非报告”(nonreportable)。“可报告”头寸包括“商业”(commercial) 和“非商业”(non-commercial)、套利、与前次报告相比的增减变化、各类持仓所占比例、交易商数量等。“详细”格式在前者基础上增加了头寸集中程度(4 个和 8 个最大的交易商)。 1 - 非商业头寸。一般认为非商业头寸是基金持仓。在当今国际商品期货市场上,基金可以说是推动行情的主力,黄金当然也不例外。除了资金规模巨大以外,基金对市场趋势的把握能力极强,善于利用各种题材进行炒作。并且它们的操作手法十分凶狠果断,往往能够明显加剧市场的波动幅度。

…… …… 余下全文