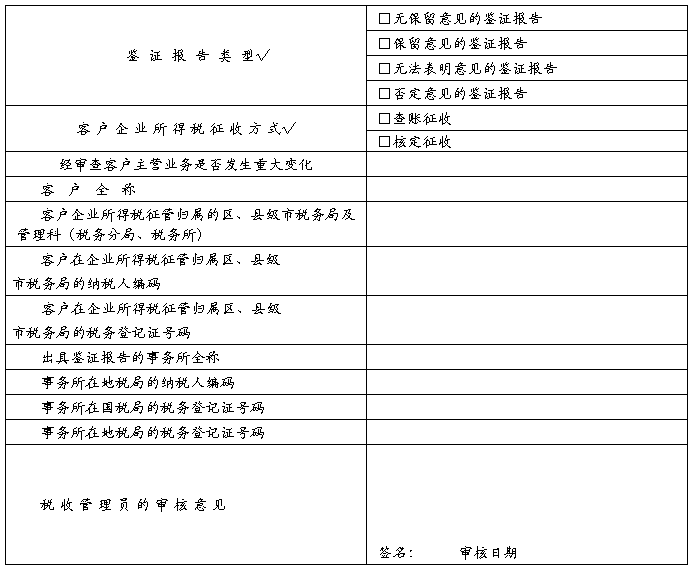

《广州市XXXX年度企业所得税汇算清缴纳税申报鉴证报告》首 页

广州市XXXX年度企业所得税汇算清缴

纳税申报鉴证报告

(适用于实行核定应税所得率征收的单位)

报告文号:

备案号:

XXXX :

我们接受委托[涉税鉴证业务约定书编号:XXXX],对贵单位税款所属期间XXXX年 XX 月XX日至XXXX年 XX 月XX日的企业所得税的纳税情况进行鉴证,并出具鉴证报告。

贵单位的责任是,设计、实施和维护相关的内部控制制度,保证会计资料、纳税资料的真实、准确、合法和完整,以确保贵单位编制的企业所得税纳税申报表符合《中华人民共和国企业所得税法》、《中华人民共和国企业所得税法实施条例》、《企业所得税核定征收办法(试行)》(国税发〔2008〕30号)以及其他税收法律、法规、规范的要求,并如实纳税申报。

我们的责任是,本着独立、客观、公正的原则,按照《注册税务师管理暂行办法》(国家税务总局第14号令)、《国家税务总局关于印发注册税务师执业基本准则的通知》(国税发[2009]149号)、《企业所得税汇算清缴纳税申报鉴证业务准则(试行)》(国税发〔2007〕10号)和其他有关规定,对申报表反映的纳税信息的真实性、准确性、完整性和合法性实施鉴证,并发表鉴证意见。

一、企业所得税汇算清缴纳税申报的审核过程及主要实施情况:[提示:主要披露以下内容]

(一)简要评述客户与企业所得税有关的内部控制及其有效性

[提示:

(1)有关评述应与国家税务总局印发的《税务代理工作底稿(企业所得税)》(以下简称底稿)保持一致,详见底稿“索引号:1—6 页次 企业提供资料清单:—— 一、企业所得税汇算清缴审核需提供的资料——4、单位内部管理制度及相关的内控制度”、“ 索引号:1—5 页次 企业内部控制制度调查问卷 :”;

…… …… 余下全文

广州市XXXX年度企业所得税汇算清缴

广州市XXXX年度企业所得税汇算清缴