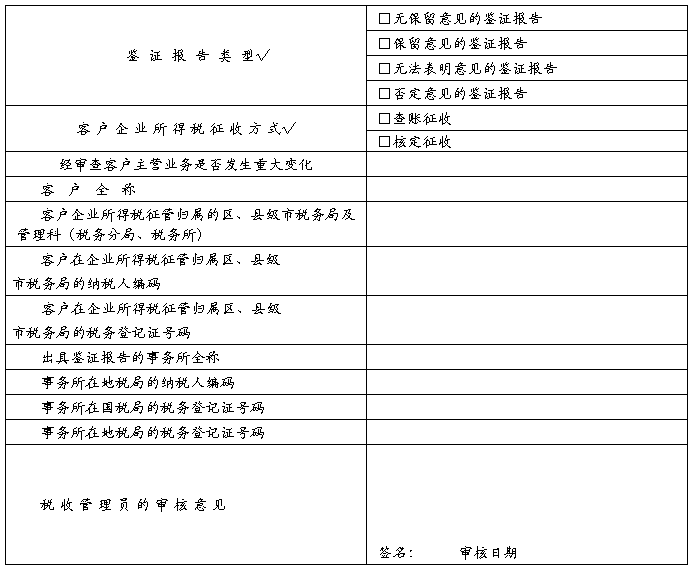

企业所得税汇算清缴纳税申报鉴证报告

东正所涉税鉴字(2009)号

XXXX :

我们接受委托[涉税鉴证业务约定书编号:XXXX],对贵单位税款所属期间20##年1月1日至20##年12月31日的企业所得税的纳税情况进行鉴证,并出具鉴证报告。

贵单位的责任是,设计、实施和维护相关的内部控制制度,保证会计资料、纳税资料的真实、合法和完整,以确保贵单位编制的企业所得税纳税申报表符合《中华人民共和国企业所得税法》及其《实施条例》以及其他税收法律、法规、规范的要求,并如实纳税申报。

我们的责任是,按照国家税务总局第14号令《注册税务师管理暂行办法》、国家税务总局颁发的《注册税务师执业准则(试行)》(国税发〔1999〕第193号)、中国注册税务师有关执业准则、指南的规定,对申报表反映的纳税信息的真实性、合法性实施鉴证,并发表鉴证意见。

在鉴证过程中,我们考虑了与企业所得税纳税申报表编制相关的内部控制的存在性和有效性,考虑了内部证据、外部证据的相关性和可靠性,对贵单位提供的会计资料及纳税资料等实施了审核、验证、计算和职业推断等必要的鉴证程序。我们相信,我们获取的鉴证证据是充分的、适当的,为发表鉴证意见提供了基础。现将鉴证结果报告如下:

提示:

(中介机构应根据审核企业所得税汇算清缴纳税申报确认的结果选择下列其中一种审核意见,发表签证结论)

(无保留意见采用):

我们认为,本报告后附的《企业所得税年度纳税申报表》及《企业所得税汇算清缴纳税申报审核事项说明》已经按照《企业所得税法》及其实施条例以及其他税收法律法规的相关规定编制,在所有重大方面真实地反映了贵单位本纳税年度的所得税纳税情况。部分数据摘录如下:

*第1栏 利润总额:事业单位填写“收支结余”,民间非营利组织填写“净资产变动额”;第2栏“营业收入”、第3栏“营业成本”应当分别填写事业单位、民间非营利组织的有关“收入、支出、费用”的总额。以下各表同理。

…… …… 余下全文