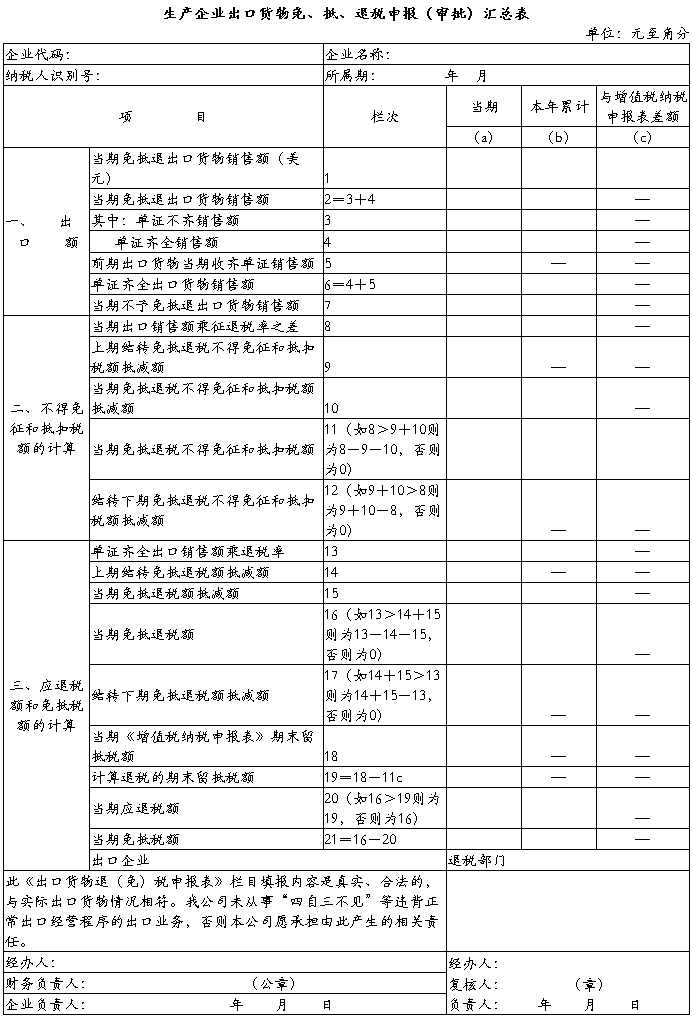

注:此表为《国家税务总局关于修订出口货物退(免)税申报表的通知》(国税发[2006]2号)文件规定的表样,实际工作中,申报系统里打印出的《生产企业免抵退税汇总申报表》比该表多6项内容。

填表说明:

(1)第1栏“当期免抵退出口货物销售额(美元)”等于当期《生产企业出口货物免、抵、退税申报明细表(单证不齐)》第11栏中出口销售额美元合计数、当期《生产企业出口货物免、抵、退税申报明细表(单证齐全)》第11栏中出口销售额美元合计数(当期数)相加。为企业当期全部免抵退出口货物美元销售额,等于当期出口的单证齐全部分和单证不齐部分美元销售额之和。

(2)第2栏“当期免抵退出口货物销售额” 等于当期《生产企业出口货物免、抵、退税申报明细表(单证不齐)》第12栏中出口销售额(人民币)合计数、当期《生产企业出口货物免、抵、退税申报明细表(单证齐全)》第12栏中出口销售额(人民币)(当期数)相加。反映企业当期全部免抵退出口货物人民币销售额。为第1栏“当期免抵退出口货物销售额(美元)”与在税务机关备案的汇率折算的人民币销售额。

(3)第3栏“单证不齐销售额”为企业当期出口的单证不齐部分免抵退出口货物人民币销售额,应与《生产企业出口货物免、抵、退税申报明细表(单证不齐)》第12栏出口销售额(人民币)合计数相等。

(4)第4栏“单证齐全销售额”为企业当期出口且单证齐全的出口销售额,应与当期《生产企业出口货物免、抵、退税申报明细表(单证齐全)》第12栏的“当期出口货物合计”相等。

(5)第5栏“前期出口货物当期收齐单证销售额”为企业前期出口当期收齐单证的出口销售额,应与《生产企业出口货物免、抵、退税申报明细表》第12栏中前期出口当期收齐单证销售额合计数相等。

(6)第6栏“单证齐全出口货物销售额”为企业当期出口单证齐全部分及前期出口当期收齐单证部分,应与当期《生产企业出口货物免、抵、退税申报明细表(单证齐全)》第12栏的“前期出口货物合计”相等。本栏包含修理修配、中标机电产品视同出口按免抵退税办法办理的人民币销售额。

(7)第7栏“当期不予免抵退出口货物销售额”填0。

(8)第8栏“当期出口销售额乘征退税率之差”按企业当期全部(包括单证不齐和单证齐全部分)免抵退出口货物人民币销售额与征退税率之差的乘积计算填报。当期《生产企业出口货物免、抵、退税申报明细表(单证不齐)》第13栏退出口货物销售额与征退税率之差的合计数、当期《生产企业出口货物免、抵、退税申报明细表(单证齐全)》第13栏退出口货物销售额与征退税率之差的合计数(当期数)相加与此数据相等。

(9)第9栏“上期结转免抵退税不得免征和抵扣税额抵减额”应与上期《生产企业出口货物免、抵、退税申报汇总表》第12栏“结转下期免抵退税不得免征和抵扣税额抵减额”相等。

(10)第10栏“当期免抵退税不得免征和抵扣税额抵减额”按退税部门当期开具的《生产企业进料加工贸易免税证明》中的“免抵退税不得免征和抵扣税额抵减额”合计数填报;按“实耗法”计算的“免抵退税不得免征和抵扣税额抵减额”,为当期收齐单证且审核通过的进料加工贸易方式出口货物所耗用的进口料件组成计税价格与征退税率之差的乘积;按“购进法”计算的“免抵退税不得免征和抵扣税额抵减额”,为当期全部购进的进口料件组成计税价格与征退税率之差的乘积。

(11)第11栏“当期免抵退税不得免征和抵扣税额”按“第8栏-(第9栏+第10栏)”计算填报,当计算结果小于0时按0填报。

(12)第12栏“结转下期免抵退税不得免征和抵扣税额抵减额”当“第9栏+第10栏>第8栏”时本栏等于“第9栏+第10栏-第8栏”,否则按0填报。

(13)第13栏“单证齐全出口销售额乘退税率”为当期出口单证齐全部分及前期出口当期收齐单证部分的免抵退出口货物人民币销售额与退税率的乘积。

(14)第14栏“上期结转免抵退税额抵减额”与上期《生产企业出口货物免、抵、退税申报汇总表》第17栏“结转下期免抵退税额抵减额”相等。

(15)第15栏“当期免抵退税额抵减额”实耗法时按《生产企业进料加工贸易免税申请表》中的“免抵退税额抵减额”合计数填报,购进法时按申报的进料加工进口料件数据的组成计税价格乘退税率的合计数填报。

(16)第16栏“当期免抵退税额”按“第13栏-(第14栏+第15栏)”计算填报,当计算结果小于0时按0填报。

(17)第17栏“结转下期免抵退税额抵减额”:当“第14栏+第15栏-第13栏”大于0时本栏等于“第14栏+第15栏-第13栏”,否则按0填报。

(18)第18栏“当期《增值税纳税申报表》期末留抵税额”应与当期《增值税纳税申报表》“期末留抵税额”(第29栏)相等。

(19)第19栏“计算退税的期末留抵税额”,如果征税机关已经扣除上期应退税额的,则等于18栏,否则按(第18栏-11c)计算填报;

(20)第20栏“当期应退税额”为按规定计算公式计算且经过退税部门审批的应退税额;当第16栏>第19栏时,第20栏=第19栏,否则第20栏=16栏;累计数反映本年度年初到当期应退税额的累计;新发生出口业务的生产企业,12个月内当期应退税额按0填报;

(21)第21栏“当期免抵税额”为第16栏“免抵退税额”与第20栏“当期应退税额”之差;累计数反映本年度年初到当期应免抵税额的累计。

(22)第(c)列“与增值税纳税申报表差额”为退税部门审核确认的第(b)列“累计”申报数减《增值税纳税申报表》对应项目的累计数的差额,企业应做相应帐务调整并在下期增值税纳税申报时对《增值税纳税申报表》有关项目进行调整。

(23)该表第9、10、12、14、15、17栏仅在生产企业发生进料加工业务时填列,无进料加工业务的可不填写。

第二篇:《生产企业出口货物免、抵、退税申报汇总表》填表说明

《生产企业出口货物免、抵、退税申报汇总表》填表说明

1、第1栏“当期免抵退出口货物销售额(美元)”为企业当期全部免抵退出口货物美元销售额,等于当期出口的单证齐全部分和单证不齐部分美元销售额之和,与《生产企业出口货物免、抵、退税申报明细表》第11栏中当期全部免抵退出口货物美元销售额合计数相等;

2、第2栏“当期免抵退出口货物销售额”为企业当期全部免抵退出口货物人民币销售额,等于当期出口的单证不齐部分(第3栏)和单证齐全部分(第4栏)人民币销售额之和。为第栏“当期免抵退出口货物销售额(美元)”与在税务机关备案的汇率折算的人民币销售额;

3、第3栏“单证不齐销售额”为企业当期出口的单证不齐部分免抵退出口货物人民币销售额,应与《生产企业出口货物免、抵、退税申报明细表》第12栏中当期出口单证不齐部分的人民币销售额合计数相等;

4、第4栏“单证齐全销售额”为企业当期出口的单证齐全部分且经过退税部门审核确认的免抵退出口货物人民币销售额,应与《生产企业出口货物免、抵、退税申报明细表》第12栏中当期出口单证齐全部分且经过退税部门审核确认的人民币销售额合计数相等;

5、第5栏“前期出口货物当期收齐单证销售额”为企业前期出口当期收齐单证部分且经过退税部门审核确认的免抵退出口货物人民币销售额,应与《生产企业出口货物免、抵、退税申报明细表》第12栏中前期出口当期收齐单证部分且经过退税部门审核确认的人民币销售额合计数相等;

6、第6栏“单证齐全出口货物销售额”为企业当期出口单证齐全部分及前期出口当期收齐单证部分且经过退税部门审核确认的免抵退人民币销售额,应与本表第4栏与第5栏的合并数相等。本栏包含修理修配、中标机电产品视同出口按免抵退税办法办理的人民币销售额;

7、第7栏“不予免抵退出口货物销售额”为企业自报关出口之日起超过6个月未收齐有关出口退税凭证或未向主管税务机关办理“免、抵、退”税申报手续,应视同内销货物征税的免抵退出口货物人民币销售额。根据企业申报“免、抵、退”税情况及出口电子信息统计测算填报;

8、第8栏“出口销售额乘征退税率之差”为企业当期全部免抵退出口货物人民币销售额与征退税率之差的乘积,应与《生产企业出口货物免、抵、退税申报明细表》第15栏中企业当期全部免抵退出口货物人民币销售额与征退税率之差乘积的合计数相等;

9、第9栏“上期结转免抵退税不得免征和抵扣税额抵减额”应与上期《生产企业出口货物免、抵、退税申报汇总表》第12栏“结转下期免抵退税不得免征和抵扣税额抵减额”相等;

10、第10栏“免抵退税不得免征和抵扣税额抵减额”应与当期开具的《生产企业进料加工免税证明》第12栏合计数相等;

11、第11栏“免抵退税不得免征和抵扣税额”按“第8栏-(第9栏+第10栏)”计算填报,当计算结果小于0时按0填报;

12、第12栏“结转下期免抵退税不得免征和抵扣税额抵减额”当“第9栏+第10栏>第8栏”时本栏等于“第9栏+第10栏-第8栏”,否则按0填报;

13、第13栏“出口销售额乘退税率”为当期出口单证齐全部分及前期出口当期收齐单证部分且经过退税部门审核确认的免抵退出口货物人民币销售额与退税率的乘积,应与《生产企业出口货物免、抵、退税申报明细表》第16栏中当期出口单证齐全部分及前期出口当期收齐单证部分且经过退税部门审核确认的免抵退出口货物人民币销售额乘退税率的合计数相等;

14、第14栏“上期结转免抵退税额抵减额”为上期《生产企业出口货物免、抵、退税申报汇总表》第17栏“结转下期免抵退税额抵减额”;

15、第15栏“免抵退税额抵减额”应与当期开具《生产企业进料加工免税证明》第11栏合计数相等;

16、第16栏“免抵退税额”按“第13栏-(第14栏+第15栏)”计算填报,当计算结果小于0时按0填报;

17、第17栏“结转下期免抵退税额抵减额”当“第14栏+第15栏-第13栏”大于0时本栏等于“第14栏+第15栏-第13栏”,否则按0填报;

18、第18栏“增值税纳税申报表期末留抵税额”应与《增值税纳税申报表》“期末留抵税额”相等;

19、第19栏“计算退税的期末留抵税额”按(第18栏-11c)计算填报;

20、第20栏“当期应退税额”为按规定计算公式计算出且经过退税部门审批的应退税额;当第16栏>第19栏时,第20栏=19栏,否则第20栏=16栏;累计数反映本年度初到当期应退税额的累计;新发生出口业务的生产企业,12个月内当期应退税额按0填报;

21、第21栏“当期免抵税额”为第16栏“免抵退税额”与第20栏“当期应退税额”之差;累计数反映本年度年初到当期应免抵税额的累计;

22、第(c)列“与增值税纳税申报表差额”为退税部门审核确认的第(b)列“累计”申报数减《增值税纳税申报表》对应项目的累计数的差额,企业应做相应帐务调整并在下期增值税纳税申报时对《增值税纳税申报表》有关项目进行调整。