中公教育上海分校(/)制作

微信:shoffcn

今年以来,中国人民银行开始试点个人通过互联网查询本人信用报告,首批试点省市包括江苏、四川、重庆。10月28日起,试点范围扩大到北京、山东、辽宁、湖南、广西和广东6省区市。要在网上查看个人的信用情况,应当如何操作呢?

据了解,在试点地区范围内的个人,登录人民银行征信中心个人信用信息服务平台

https://.cn,就可查询个人信用记录。具体而言,凡持有9省(区、市)身份证(即身份证号码前两位为32、51、50、11、37、21、43、45、44)的个人,均可上网查询本人信用报告。

在网上查询信用报告,首先需要注册,并等待24小时内验证通过。注册时除需填写姓名、证件类型和证件号码等基本信息外,还需要通过“私密性问题验证”或“数字证书验证”的方式确认身份的真实性。只有通过身份验证,才能成为平台的注册用户。

数字证书验证指个人使用由第三方认证机构发行的电子文档,来证明自己的身份。“私密性问题验证”方式是个人需要在线回答私密性问题并与个人征信系统记录的信息相符后方可通过身份验证。

不过,很多用户尝试通过问题验证方式注册,第二天却被短信告知未通过审核。对此,专家解释,这也属于正常情况。遇到这一问题时,个人可以转用数字证书方式进行身份验证,也可以到人民银行分支机构现场查询。

为什么“私密性问题验证”通过率不高?业内人士解释,“私密性问题验证”是基于个人在银行办理信贷业务过程中形成的身份信息和信贷交易信息设计的。若个人对办理的信贷业务及自身信用交易状况不熟悉或不太关注,可能很难回答正确,从而导致身份验证无法通过。同时,若本人的真实信息与征信系统记录的信息不一致,也会导致个人无法通过身份验证。

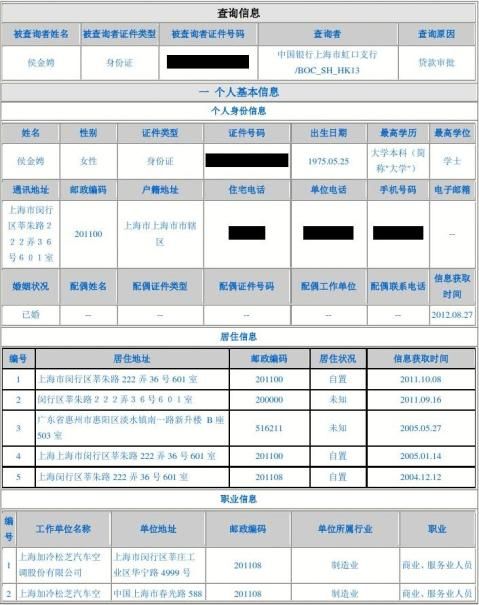

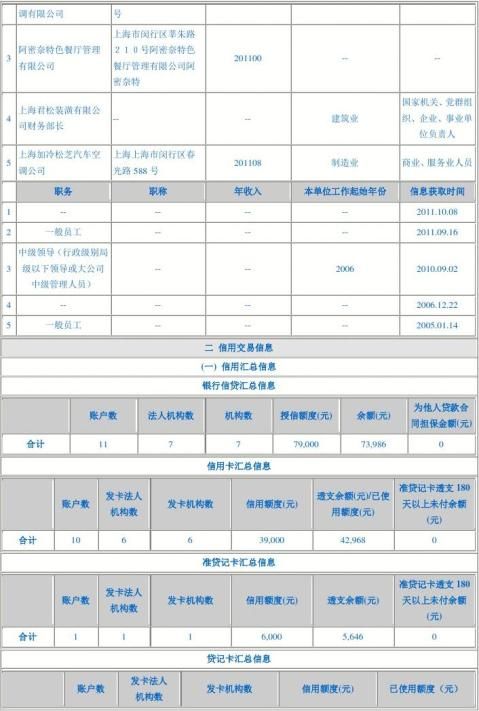

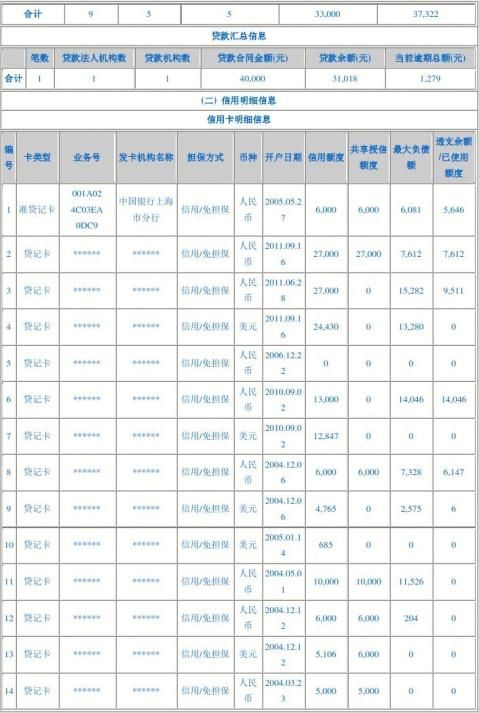

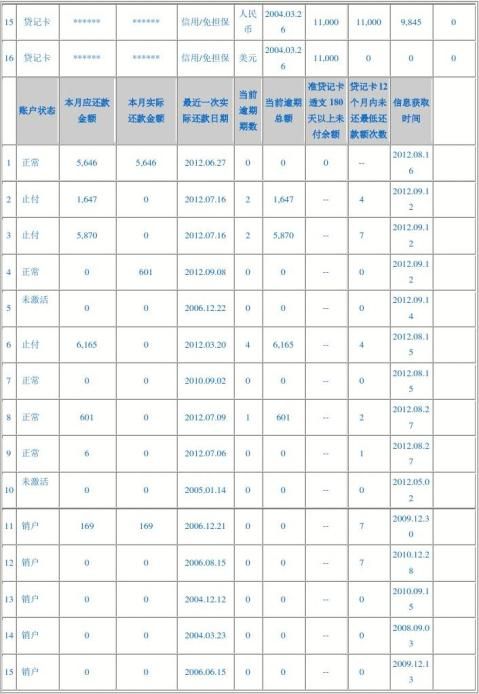

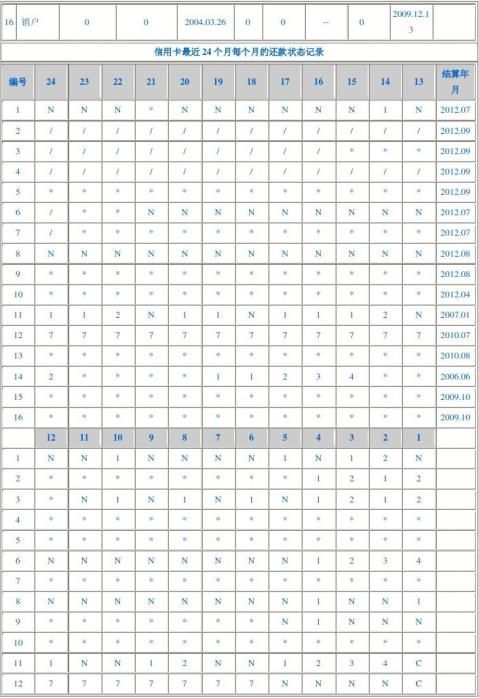

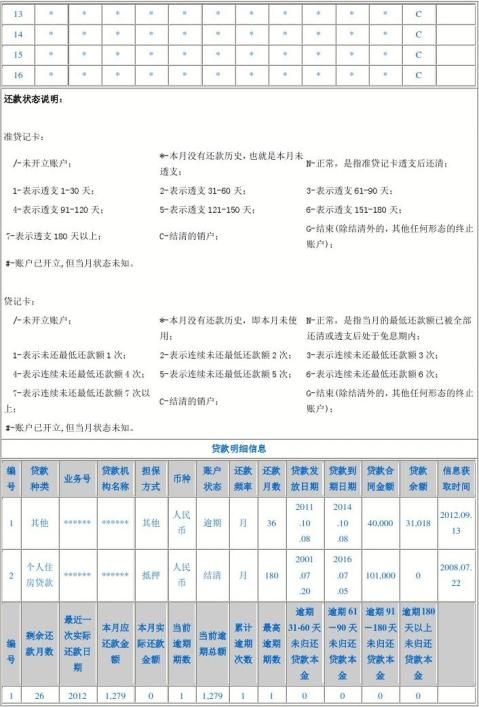

注册成功后,在这一平台上可以查询三种产品:个人信用信息提示、个人信用信息概要、个人信用报告,内容最为详细的是个人信用报告。目前,这一平台无法实现结果实时反馈,一般会在提交查询申请的第二日反馈查询结果。对于那些在办理信贷业务过程中急需查询个人信用信息的用户而言,通过现场查询的方式获取个人信用报告更可靠。

…… …… 余下全文