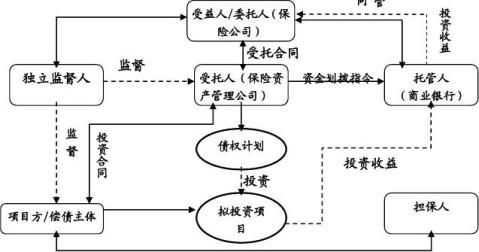

债权投资计划,是指保险资产管理公司等专业管理机构(以下简称专业管理机构)作为受托人,根据《保险资金运用管理暂行办法》、《保险资金间接投资基础设施项目试点管理办法》规定,面向委托人发行受益凭证,募集资金以债权方式投资基础设施项目,按照约定支付预期收益并兑付本金的金融产品。

马永顺律师推荐

债权投资计划的设立

设立债权投资计划符合下列能力标准:

(一)建立专业管理体制,设立专门的子公司或者事业部。子公司应当具有健全的公司治理、完善的制度体系、有效的决策机制、规范的操作流程,并设置项目储备、投资审查、投资管理、信用评级、运营保障、风险管理、法律咨询等职能部门。事业部至少具有子公司的专职岗位。

(二)信用评级部门或者岗位设置、评级系统、评级能力等达到规定标准。

(三)建立科学完善的制度体系,至少包括下列内容:

1.项目储备库制度。明确入库标准,并对入库项目实行动态管理;

2.项目评审制度。建立项目评审委员会,其中外部专家不少于委员会总人数的三分之一。评审委员应当保持独立性;

3.投资决策制度。明确股东大会、董事会及相关决策机构的决策权限和程序。决策机构成员兼任项目评审委员的比例,不超过决策机构成员总数的20%;

4.信用评级制度。建立适合自身特点的信用评级制度和评估模型,开展主体评级和债项评级,明确风险限额和发行规模;

5.投资问责制度。建立 “失职问责、尽职免责、独立问责”的机制,所有项目参与人员在各自职责范围内,承担相应的管理责任。

(四)投资管理、法律合规、资产评估、信用评级、风险管理、会计审计等专业人员不少于20人。其中,具有3年以上项目投资、信贷管理经验的人员不少于8人;具有5年以上项目投资、信贷管理经验和相关专业资质的中级以上管理人员不少于4人;具有5年以上信用评级经验的人员不少于3人;债权投资计划风险管理人员不少于3人。

专业管理机构设立的债权投资计划,应当符合下列要求:

…… …… 余下全文