企业申请退市 员工股票期权该如何变现 (2)

· 近期,有关盛大网络欲从纽交所退市的消息引起社会热议。很多人在关注该公司大股东以什么样的价格回购股票的同时,也在想被公司授予了股票期权尚未行权的高管,该如何行使自己的期权?据此,笔者采访了上海江三角律师事务所律师耿艳红。

[追踪分析]

期权性质多为企业激励的“奖金”

耿艳红律师分析,盛大退市所引发的社会对高管期权的关注问题,这里实际上涉及的是员工的这项股票期权的性质问题。一般说来,股票期权主要由已上市的或即将上市的股份制公司实行,制订股票期权方案的目的通常为:为各重要职能岗位吸收和留住优秀人才而提供的激励,以推动公司业务的成功。根据《财政部、国家税务总局关于个人股票期权所得征收个人所得税问题的通知》中规定,员工行权时,其从企业取得股票的实际购买价(施权价)低于购买日公平市场价(指该股票当日的收盘价)的差额,是因员工在企业的表现和业绩情况而取得的与任职、受雇有关的所得,应按“工资、薪金所得”适用的规定计算缴纳个人所得税。通过一般企业的股票期权方案制订的初衷和上述法律条文规定可以看出,股票期权实际上是企业给予为公司作出了贡献或将来能够继续作出贡献的员工的一项奖励,根据不同员工对企业贡献大小给予的额度亦有所不同。

据此,耿艳红律师表示,这样看来股票期权为企业的一种长期激励计划,跟企业发放给其员工的年终奖、绩效奖、各种长期激励奖等各项奖金的性质大体一致。如果作为一种奖金,那么奖金的获得资格及兑现条件等将决定员工将来能否切实领取到该项奖金。因此,我们可以全面分析一下以上所提到的几种奖金制度能切实领取到手的条件等问题。

[“奖金”类型]

年终奖:离职员工能否拿年终奖惹争议

年终奖通常是企业在一年终结时发给员工的奖金。虽然有很多企业会在年终奖的政策中规定该奖金的发放与否、发放金额由公司自主决定,或有的公司根本不设书面的年终奖政策,但是每年仍然会发放该笔奖金。尽管如此,在实际发放年终奖的时候,企业往往会按照一定的规则加以发放,一般会根据公司的业绩并考虑员工的业绩决定各人的奖金金额。耿艳红律师介绍,比较常见的争议是,企业常常在取得该奖金的条件中规定,员工在年终奖发放时必须在册。也就是说,如员工在年终奖发放前离职,则无法取得该笔奖金。那么,即使员工离职,是否有权取得年终奖呢?

耿艳红律师分析,无论是否有书面的奖金规则,还是要看企业是如何发放该笔奖金的。企业员工是享有同工同酬的权利的。如果某些员工取得了年终奖,那么企业应就该等员工获得年终奖的条件和规则加以说明,而不可以毫无规则、完全自主决定发与不发。那么根据实际执行的年终奖发放条件,如果其他员工也符合了这些条件,即应有权获得相应的年终奖。即使该员工已离职,也不能因此而抹杀其已为企业作出的贡献,而应按相应规则向其发放年终奖。

绩效奖金:离职员工也应拿到应得数额

绩效奖金,即指以员工取得绩效为参考发放奖金的一种方式。奖金的发放方式也分按月、按季度、按年度发放等几种方式。绩效奖金同年终奖类似,也要看员工的绩效,但一般更侧重员工的可量化的业绩。耿艳红律师表示,绩效奖金的发放,虽然大多数情况下也要参考企业或部门的整体业绩,但公司业绩所占的比例相对就比较小,而一般因奖金数额的取得往往同设定的业绩目标相对应,那么在员工已经做出了相应业绩的情况下,企业就应按照既定规则向员工发放奖金。实践中,企业为防止员工离职,往往规定:员工若离职则无权取得尚未发放的绩效奖金。实际上,这条规定本身的合理性是不充分的。因该项奖金主要是根据员工取得业绩进行发放的,即使员工离职,也不能说明其业绩已不存在。合理的做法是根据员工已经做出的业绩,按奖金计算规则计算出其应得的奖金数额并加以发放。

…… …… 余下全文

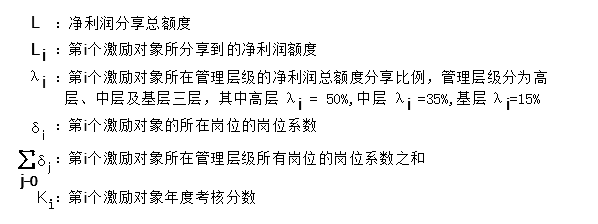

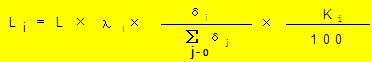

公司利润分享额遵循“分类切块,岗位关联、绩效挂钩”的原则,并按照如下办法确定员工个人利润分享额度:

公司利润分享额遵循“分类切块,岗位关联、绩效挂钩”的原则,并按照如下办法确定员工个人利润分享额度: