光明乳业20##年——20##年资产负债表分析

1、光明乳业股份有限公司简介:

光明乳业股份有限公司是由国资、外资、民营资本组成的产权多元化的股份制上市公司,主要从事乳和乳制品的开发、生产和销售,奶牛和公牛的饲养、培育,物流配送,营养保健食品的开发、生产和销售。公司拥有世界一流的乳品研发中心、乳品加工设备以及先进的乳品加工工艺,形成了消毒奶、保鲜奶、酸奶、超高温灭菌奶、奶粉、黄油干酪、果汁饮料等系列产品,是目前国内最大规模的乳制品生产、销售企业之一。

光明乳业股份有限公司作为国家级农业产业化重点龙头企业,光明乳业长期以来秉承“创新生活、共享健康”的企业使命,始终以领先变革的首创精神,锐意进取、不断创新,在打造中国新鲜品第一品牌的事业中取得了一定的成绩。20##年,“光明”系列产品获第27届中国奥运代表团唯一指定乳制品称号;20##年,入围“中国最受尊敬企业50强”;20##年至今,历年入选“上海100强企业”,排名逐年上升;连续入围由中国企业联合会、中国企业家协会组织评选的“中国500强企业”。20##年,在著名媒体《财富中国》发布的《20##年中国证券市场领导力报告》中,光明乳业入选“20##年全国最具领导力的20家上市公司”;20##年,被商务部国际贸易经济合作研究院评定为全国诚信等级AAA1企业;20##年,在中国社会科学院和中国经营报组织的竞争力年会上获得“卓越自主创新新产品”称号;20##年1月,被国家商务部评为06年度中国最具市场竞争力品牌。同年9月,被卫生部、农业部、公安部、国家工商总局、国家食品药品监督管理局等联合授予“中国食品安全十强企业”称号,是中国液态奶企业中唯一获得此称号的企业。20##年10月通过上海市质量金奖评审组的复评,再次荣获“上海市质量金奖”。

光明品牌已经走过了她50多年的发展历程。为消费者提供安全、新鲜、营养、健康的乳制品是全体光明人的责任和追求。目前,光明新鲜牛奶、新鲜酸奶、新鲜奶酪的市场份额均位居全国首位。

2、资产负债表的作用:

2.1资产负债表向人们揭示了企业拥有或控制的能用货币表现的经济资源,即资产的规模及具体的分布形态。由于不同形态的资产对企业的经营活动有不同的影响,因而对企业资产结构的分析可以对企业的资产质量作出一定的判断。

2.2把流动资产(一年内可以或准备转化为现金的资产)、速动资产(流动资产中变现能力较强的货币资金、债权、短期投资等)与流动负债(一年内应清偿的债务责任)联系起来分析,可以评价企业的短期偿债能力。这种能力对企业的短期债权人尤为重要。

2.3通过对企业债务规模、债务结构及与所有者权益的对比,可以对企业的长期偿债能力及举债能力(潜力)作出评价。一般而言,企业的所有者权益占负债与所有者权益的比重越大,企业清偿长期债务的能力越强,企业进一步举借债务的潜力也就越大。

2.4通过对企业不同时点资产负债表的比较,可以对企业财务状况的发展趋势作出判断。可以肯定地说,企业某一特定日期(时点)的资产负债表对信息使用者的作用极其有限。只有把不同时点的资产负债表结合起来分析,才能把握企业财务状况的发展趋势。同样,将不同企业同一时点的资产负债表进行对比,还可对不同企业的相对财务状况作出评价。

3、对企业资产结构(资本来源)的分析、暨对企业长期偿债能力的分析

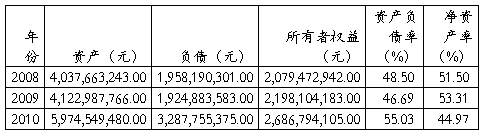

光明乳业资产结构表

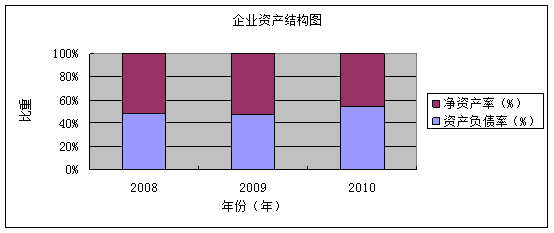

光明乳业资产结构柱状图

分析:

首先,有必要对以下两个名词做一简单解释。

一是资产负债率,资产负债率是总负债占总资产的百分比,它反映总资产中有多大比例是通过负债取得的,它可以衡量企业清算时对债权人利益的保障程度,资产负债率越低,企业偿债越有保障,贷款越安全。资产负债率还代表企业的举债能力。一个企业的资产负债率低,举债越容易。如果资产负债率高到一定程度,没有人愿意提供贷款了,则表明企业的举债能力已经用尽。

二是财务风险,财务风险是指由于企业运用了债务筹资方式而产生的丧失支付能力的风险,而这种风险最终是由普通股股东承担的。企业在经营中经常会发生借入资本进行负债经营,不论经营利润多少,债务利息是不变的。当企业在资本结构中增加了债务这类具有固定性筹资成本的比例时,固定的现金流出量就会增加,特别是在利息费用的增长速度超过了息税前利润增加速度的情况下,企业则因负担较多的债务成本将引发对净收益减少的冲击作用,发生丧失偿债能力的概率也会增加,导致财务风险增加,反之,当债务资本比率较低时,财务风险就小。

众所周知,企业的资产总额来自两部分,一是来自债权人,即形成企业的负债;二是来自企业所有者的投入资本,即形成企业的所有者权益,这两者之和必然等于企业总资产。

从上述图表我们可以分析出:光明乳业的资产负债率和净资产率近三年来比较稳定,虽然有所变化,但是总体变动幅度不大,资产负债率一直维持在50%上下。其中在08—09年间,资产负债率从48.50%降到46.69%,下降了将近2个百分点;但是在09—10年,企业资产负债率又在09年的基础上上升了近10个百分点,达到了10年的55.03%。

笔者认为,光明乳业近三年的资产负债率虽然呈现出上升的趋势,但是其绝对数仍然较低,这样一来,一方面,企业不会面临较大的财务风险,特别是企业的长期偿债压力不会太大;另一方面,该企业也不能充分利用负债资金的财务杠杆作用为企业赚取高额利润。应根据企业的实际情况作出适当的调整。

4、企业短期偿债能力分析

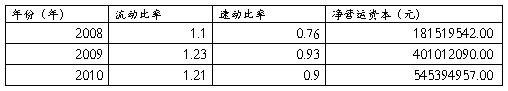

光明乳业短期偿债能力分析表

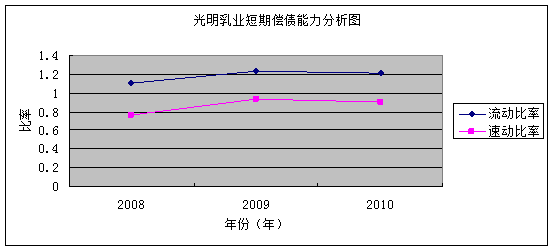

光明乳业短期偿债能力分析图

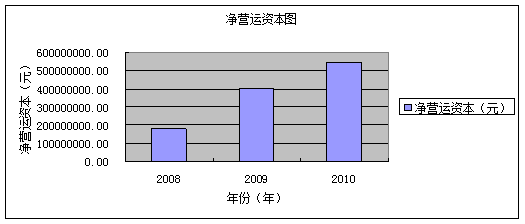

光明乳业净营运资本变化图

分析:

评价企业短期偿债能力的指标主要包括流动比率、速动比率、现金流量比率、净营运资本等指标,鉴于现金流量比率涉及现金流量表中“经营活动产生的现金流量净额”,其数据并不来自资产负债表,因此本分析中并未涉及这一指标。

流动比率是全部流动资产与流动负债的比率,流动比率假设全部流动资产都可用于偿还流动负债,表明每1元流动负债有多少流动资产作为偿债保障。光明乳业09年流动比率较08年增加了0.13(1.23—1.1),即为每1元流动负债提供的流动资产保障增加了0.13元。而10年较09年,流动比率又有所回落,不过幅度较小,为0.02(1.23—1.21),企业总体的短期偿债能力没有发生较大变化。

不存在统一的、标准的流动比率数值。不同行业的流动比率,通常有明显的差别。营业周期越短的企业,合理的流动比率越低,在过去很长一段时间里,人们认为生产型企业合理的最低流动比率是2。这是因为流动资产中变现能力最差的存货约占流动资产总额的一半,剩下的流动性较好的流动资产至少要等于流动负债,才能保证企业最低的短期偿债能力。这种认识一直未能从理论上证明。最近几十年,企业的经营方式和金融环境发生了很大变化,流动比率有下降的趋势,许多成功企业的流动比率都低于2。

速动比率是全部速动资产(流动资产中扣除变现能力较差的存货)与流动负债的比值,速动比率假设速动资产是可偿债资产,表明每1元流动负债有多少速动资产作为偿债保障。光明乳业的速动比率从08年的0.76上升到09年的0.93,说明为每1元流动负债提供的速动资产保障增加了0.17(0.93—0.76)元;从09年的0.93降低到10年的0.9,虽然有小幅的下降,但是总体而言速动比率不会太低。

净营运资本是指流动资产超过流动负债的部分,如果流动资产与流动负债相等,并不足以保证偿债,因为债务的到期与流动资产的现金生成,不可能同步同量;而且,为维持经营,企业不可能清算全部流动资产来偿还流动负债,而且必须维持最低水平的现金、存货、应收账款等;更何况,流动资产中有些项目的消耗并不会带来可用来偿还流动负债的现金。

08年流动资产为1,984,574,157.00元,流动负债为1,803,054,615.00元,净营运资本为181519542.00元,净营运资本配置比率为9%(净营运资本/流动资产),流动负债提供流动资产所需资金的91%,即1元流动资产需要偿还0.91元的流动负债。

09年流动资产为2,157,327,269.00元,流动负债为1,756,315,179.00元,净营运资本为401012090.00元,净营运资本配置比率为19%,流动负债提供流动资产所需资金的81%,即1元流动资产需要偿还0.81元的流动负债。偿债能力比上年提高了。

10年流动资产为3,107,312,892.00元,流动负债为2,561,917,935.00元,净营运资本为545394957.00元,净营运资本配置比率为18%(净营运资本/流动资产),流动负债提供流动资产所需资金的82%,即1元流动资产需要偿还0.82元的流动负债。偿债能力较08年有所增加,但较09年有所下降。

5、对企业财务状况发展趋势的分析

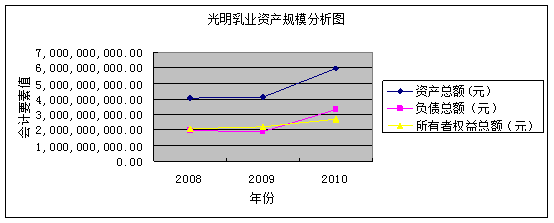

光明乳业资产规模分析表

光明乳业资产规模分析图

分析:

从图表可以看出,光明乳业集团近三年公司规模在不断增长,除了负债在09年较08年有所下降外,所有指标值都是增长的。相比而言,10年的企业规模增长速度比09年要快,10年资产总额增长率为44.91%,而09年只为2.11%。总体而言,企业近三年的经营规模以及资金实力都有了一定的提高。

由于笔者能力及水平有限,以上分析中难免会有不足之处,敬请老师批评指正。

后附光明乳业2008年——2010年资产负债表

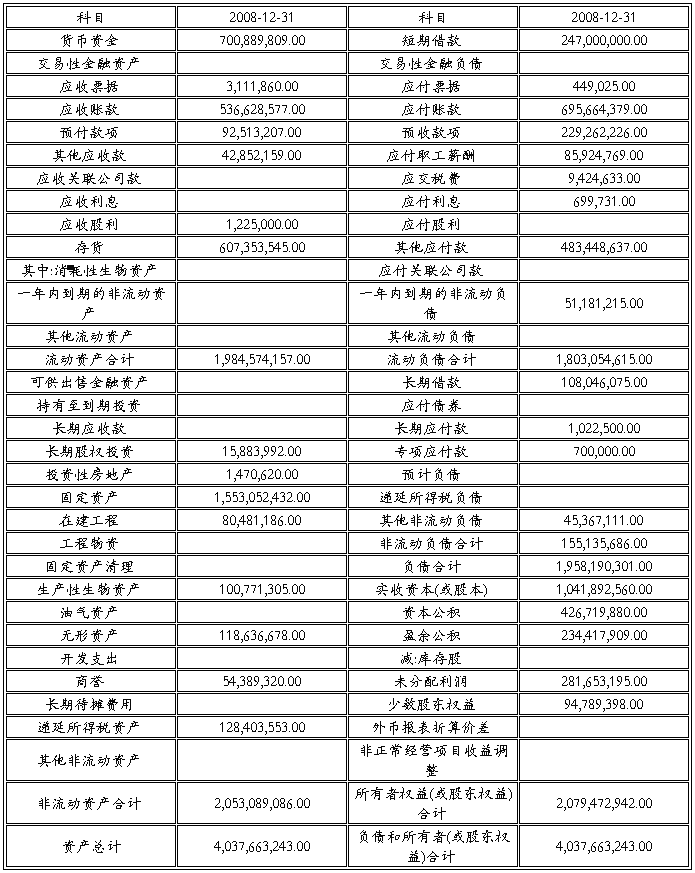

光明乳业2008年12月31日资产负债表

光明乳业2009年12月31日资产负债表

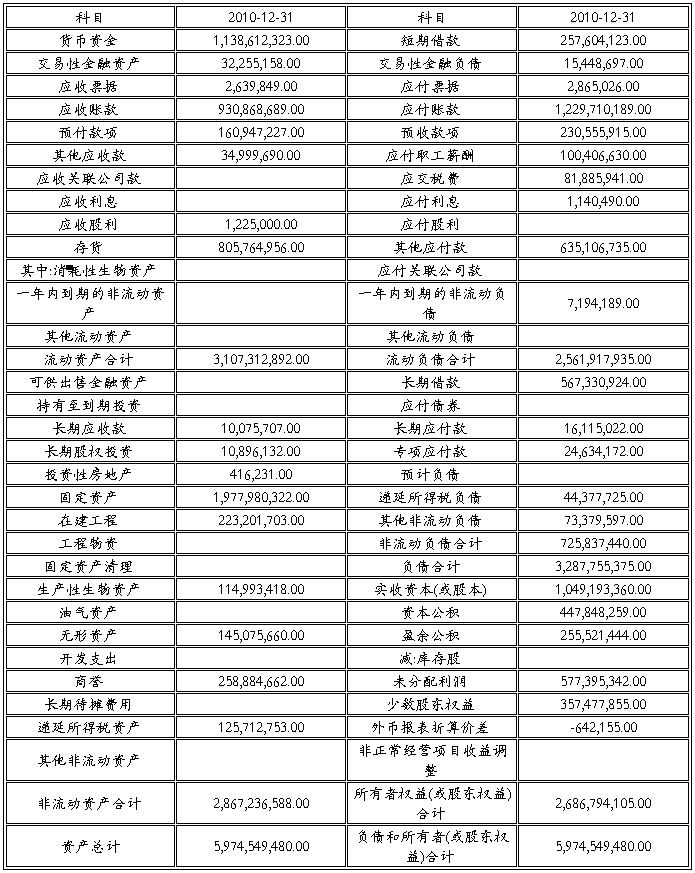

光明乳业2010年12月31日资产负债表

第二篇:光明乳业资产负债表、利润表、现金流量表分析

资产负债表分析

从水平角度来分析:

从资产的角度来看,光明乳业总资产本期增加112 611 784元,增长幅度为3.36%,说明该公司本年资产规模增长较少。进一步分析可以发现:

流动资产本期增加94 542 324元,增长的幅度为5.02%。非流动资产本期增加18 069 460元,增长的幅度为1.23%。

本期资产的增加主要体现在流动资产的增加上。如果仅从这一变化来看,该公司资产的流动性有所增强。尽管流动资产的各项目都有不同程度的增减变动,但其增长主要体现在两个方面:一是货币资金的大幅增长。货币资金本期增长116 065 765元,增长的幅度为26.32%。乳制品行业本就是对于现金需求量比较高的企业,货币资金的增长对提高企业的偿债能力、满足资金流动性需要都是有利的。二是预付款项的增长。预付账款本期增长56 635 238元,增长453.26%。这些变动都是由于销售规模的扩大,随着消费者信心从“三鹿”事件中的逐渐恢复和国内消费需求量的增加,乳制品行业整体回暖。存货本期减少75 374 613元,减少幅度为36.64%也说明了这一点。

非流动资产的增加主要体现在以下几个方面:一是固定资产的增长。固定资产本期增长19 027 895元,增长的幅度为41.25%。该公司固定资产增加主要是由于部分在建工程转入所致,且并无闲置的固定资产。在建工程减少46 242 511元,减少幅度为90.79%,说明了这一点。二是递延所得税资产的增加。本期递延所得税资产增长32 883 616元,增加幅度为15.83%。递延所得税资产,就是递延到以后缴纳的税款,就长期来说,对企业的资产并不会造成影响,是通过会计的方法调节资产的一种办法。

从权益的角度来看,光明乳业权益总额教上年同期增长112 611 784元,增长幅度为3.36%,说明该公司权益总额并无较大增长。进一步分析可以发现:

负债本期增加44 592 620元,增长的幅度为2.54%。股东权益本期增加68 016 164元,增长的幅度为4.26%。

本期权益总额的增长主要天线在股东权益的增长上,未分配利润的增长是其主要方面。未分配利润本期增长68 016 164元,增长的幅度为4.26%,与股东权益的增长相一直,是由于08年“三鹿”事件对乳制品行业的影响巨大,公司本期盈利,但仍不足以弥补上期的亏损,所以股本、资本公积和盈余公积并未有变动。

负债本期增加44 592 620元,增长的幅度为2.54%,、流动负债的增长是其主要方面。流动负债增加27 237 539元,增长幅度为1.57%。流动负债的增长主要体现在应付账款的增长。应付账款本期增长57 859 955元,增长幅度为5.92%。其变动主要由于企业销售规模的扩大,也是企业近阶段资金紧张,充分利用无成本资金的表现之一,用以节约利息支出。非流动负债本期增长17 358 081元,增长幅度为89.68%,虽然增长幅度大,但由于其增长额度小,所以并不是负债增长的主要原因。非流动负债增长的主要原因是长期借款和其他非流动负债的增加。长期借款增长5 279 721元,增长幅度为45.76%;其他非流动负债增长12 078 360元,增长幅度为169.72%。这些都是为了缓解企业短期的偿债压力,调整企业负债结构,减少财务风险所造成的。 从垂直角度来分析:

光明乳业的资产结构从静态来看,该公司本期流动资产比重为57.09%,非流动资产的比重为42.91%。根据该公司的资产结构可以认为该公司的资产流动性不是很强,有一定的资产风险。从动态来看,本期该公司流动资产比重上升了0.9%,非流动资产比重下降了0.9%。结合各资产项目的结构变动情况来看,都没有大幅度变动,说明该公司资产结构相对比较稳定。

光明乳业的资本结构从静态来看,该公司的股东权益比重为48.05%,负债比重

51.95%,资产负债率较为合适,财务风险相对较低。从动态来看,股东权益比重上升了0.42%,负债比重下降了0.42%,各项目变动幅度不大,表明该公司资本结构还是比较稳定的,财务实力略有上升。

利润表分析

从水平角度来分析:

光明乳业20xx年实现净利润68 016 164元,比上年增长了152 075 087元,增长率为180.91%,增长幅度非常高。从水平分析表看,公司净利润增长主要是利润总额比上年增长201 766 744元所引起的;由于所得税费用比上年增长49 691 657元,二者相抵,导致净利润增长了152 075 087元。

该公司利润总额增长201 766 744元,关键原因是营业利润的增长所致,公司营业利润增长331 338 321元,增长率为103.99%;同时,营业外收支均减少,营业外收入减少了136 163 112元,减少幅度为84.45%,营业外支出减少6 591 535元,减少幅度为71.33%。综合作用影响,导致利润总额增加了201 766 744元。

该公司营业利润增长的主要因素是营业收入的增加。营业收入比上年增加801 328 783 元,增长率为14.81%。根据该行业09年市场情况分析,营业收入的增长主要原因是消费者对乳制品的信心恢复,使国内需求量上升所致。同时,资产减值的减少,是导致营业利润增加的有利因素,本年公司资产减值减少119 893 266元,下降了33.7%。但是由于营业成本、营业税金及附加、销售费用、财务费用的增加和投资收益的减少,使增减相抵后营业利润增长331 338 321元,增长率为103.99%。 从垂直角度来分析:

光明乳业本年度营业利润占营业收入的比重为0.2%,比上年度的-5.89%增长了6.09%;本年度利润总额的构成为0.57%,比上年度的-3.08%增长了3.65%;本年度净利润的构成为1.1%比上年度的-1.55%增长了2.65%。从利润构成情况上看,该公司的盈利能力比上年度略有提高。

现金流量表分析

从水平角度来分析:

光明乳业20xx年净现金流量比20xx年同期增加了116 065 765元。经营活动、投资活动和筹资活动产生的净现金流量较上年的变动额分别是272 453 899元、-132 896 932元、114 441 112元。

经营活动净现金流量比上年增长272 453 899元,增长率为98.82%。经营活动现金流入量和流出量分别比上年增长14.23%和9.42%,增长额分别为881 722 380元和609 268 481元。经营活动现金流入量的增长远远快于经营活动现金流出量的增长,致使经营活动现金净流量有了巨幅的增长。经营活动现金流入量的增加主要因为销售商品、提供劳务收到的现金增加了1 014 987 934元,增长率为16.82%。根据利润表的信息,20xx年营业收入增长率为14.81%,低于销售商品、提供劳务收到的现金的增长率,说明企业的销售收现情况有所改善。经营活动现金流出量的增加因为购买商品、接受劳务支付的现金增加254 141 717元,增长率为5.38%,;支付给职工以及为职工支付的现金增加了161 159 163元,增长率为80.36%。

投资活动现金净流量比上年减少132 896 932元,减少幅度为51.91%。投资活动现金流入量和流出量分别比上年减少了157 409 110元和24 512 178元,减少幅度为46.19%和28.9%。根据利润表的投资收益减少57.9%,说明企业今年投资收益不好,所以导致投资活动现金流量减少。

筹资活动净现金流量比上年增加114 440 122元,增长幅度为96.8%。主要是因为企业筹资活动的现金流出的增加额比筹资活动现金流入的增加额要大。本期公司筹

集的资金多于上期,要偿还的债务少于上期。

从垂直角度来分析:

光明乳业20xx年现金总流入额为7 360 491 382元,其中经营活动现金流入量、投资活动现金流入量和筹资活动现金流入量所占比重分别为96.15%、2.49%、1.36%。课件企业的现金流入主要是由经营活动产生的。经营活动的现金流入量中销售商品、提供劳务收到的现金,投资活动的现金流入中取得投资收益收到的现金,筹资活动的现金流入量中取得借款收到的现金分别占给类现金流入量的绝大部分比重。

该公司20xx年现金总流出额为7 244 425 617元,其中经营活动现金流出量、投资活动现金流出量和筹资活动的现金流出量多占比重分别为97.74%、0.83%、1.43%。课件,在现金流出量中经营活动现金流出量所占比重最大,筹资活动现金流出量所占比重次之。在经营活动现金流出量中购买商品、接受劳务支付的现金占70.3%,比重最大,支付其他与经营活动有关的现金项目占全部现金流出结构为20.18%,占经营活动现金流量比重为20.64%,是现金流出的重要项目。投资活动的现金流出主要用于投资支付的现金。筹资活动的现金流出量主要用于偿还债务。当期偿还债务支付的现金占全部现金流出量的1.40%,占筹资活动现金流出量的比重为97.87%。

根据该企业年报,20xx年光明乳业财务状况变动原因:

管理费用比上年减少,主要原因是上年存货报废损失。

资产减值损失比上年减少,主要原因是本年计提坏账准备及固定资产减值准备减少。

投资收益减少,主要原因是处置子公司损失。

营业外收支减少,主要原因是上年收到达能日尔维公司的补偿款。

少数股东权益减少,主要原因是上年江西英雄少数股东损益变动增加。

长期股权投资增加,主要原因是本期按权益法确认的投资增加。

一年内到期的非流动负债增加,主要原因是长期借款的转入。

长期应付款增加,主要原因是购买设备款。

专项应付款比期初增加,主要原因是子公司收到动迁补偿款。

其他非流动负债增加,主要原因是递延收益政府补助增加。

在分析报表和财务状况的原因的基础上,该公司的发展战略:

第一, 为了应对行业风险,应该加强产品质量管理、成本管理,对下属子公司

的管理,同时严格控制各项费用,以增强企业的生存和发展能力。

第二, 为了应对牛只疾病和防疫的风险,应该加强相关技术研究。媒体的信息

快速传播能力和人们对生活质量的日益关心,使发生疾病的社会影响,

大大超过了疾病本身。

第三, 为了应对财务风险,乳制品作为一种快速消费品,对资产流动性要求高,

应加快应收账款的回收速度和存货管理,并根据公司、市场的实际情况,

加强销售、减少库存、减少资金占用,提高资产的流动性。

第四, 为了应对产品质量风险,对奶源、收奶、运输、生产、配送,各个环节

进行实时监控,保证产品质量安全。