交通运输行业分析报告

一、行业概述

1、交通运输是国民经济的基础产业。

交通远输业是国民经济和社会发展的基础产业,“发展经济、交通先行”,其正确性已为各国的实践所证实。交通运输作为基础设施是经济发展的基本条件,几乎被用于每一个生产过程和生活过程。虽然基础设施建设并不必然导致经济的增长,但基础设施建设不足会限制经济的增长和居民生活水平的提高。从整个社会看,基础设施发展不足,严重制约着国民经济的发展,成为经济增长的“瓶颈”部门;从一个地区来看,基础设施发展不足,是地区经济发展落后的直接原因之一。没有基础设施的一定发展,不可能促进地区经济的快速增长。这也说明交通运输的发展要先于并且快于地区经济的增长,否则将制约经济的进一步发展。研究表明,交通运输与国家和地区的经济增长存在很强的相关关系,其相关系数在0.9以上,这就进一步证实了交通运输在区域经济发展中所起的重大作用。只有现代化的交通运输,才能使各种资源在区域间自由地、便捷地流动,实现资源的优化配置。

2、交通运输业的需求巨大。

交通运输业的存在和发展是为了满足人们“行”的基本需求,以及商品为了实现其价值而进行交换的需求,而我国幅员辽阔,人口众多,随着经济社会的不断发展,交通运输需求将会持续增长,潜在需求市场无可限量。

3、我国交通运输设施仍处于较为落后状态,行业成长空间广阔。

交通运输行业包括了众多的子行业,如港口、水上运输;机场、航空运输;公路、陆路运输和铁路运输等。按国土面积和人口数量计算我国的运输网络密度,在世界上处于较落后地位,与欧洲各国及美国等经济发达国家无法相比,就是与印度、巴西等发展中国家相比,我国仍存在较大差距。铁路在货运重载、客运高速、自动化管理方面发展缓慢,目前仍处于起步阶段;高等级公路仅占公路总里程的1%多一点,等外公路比重高达20%以上;内河航道基本处于自然状态,高等级深水航道比重很小,能通行300吨级船舶的五级以上航道里程仅占12.3%;大部分港口装卸设备及工艺落后,效率低下;民航航空管制、通信导航技术及装备落后,已不适应民航的进一步发展。这些差距同时也说明我国交通运输业的成长和发展空间巨大。

4、交通运输业的发展与国家和地区的经济增长存在很强的正相关性。

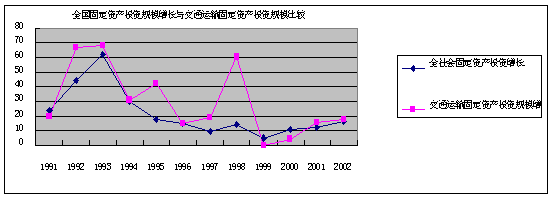

为适应我国国民经济的高速增长,交通运输业固定资产投资通常要超过GDP的增长,才不会对经济增长产生瓶颈作用;另外,固定资产投资作为拉动内需促进经济增长的重要一极,而交通运输固定资产投资占全国固定资产投资规模很大比重,其增长速度要高于全国固定资产投资规模的增长。以下两图显示出1991年-20##年,我国交通运输业固定资产投资规模与我国GDP和全国固定资产投资规模增长的同期比较。

图1、交通运输固定投资规模增长率与GDP增长比较

资料来源:巨田证券研究所整理

图2、交通运输固定资产投资规模与全国固定资产投资规模增长比较

资料来源:巨田证券研究所整理

5、交通运输业运行状况:全行业运输周转量稳定增长。

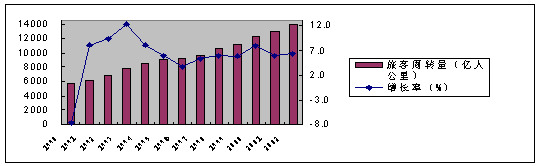

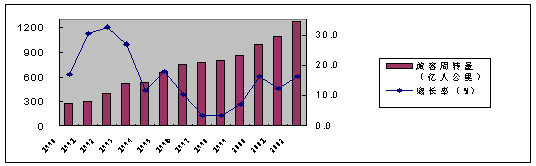

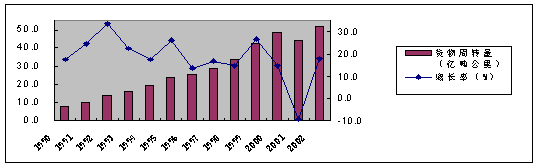

1990年以来,全行业各种运输方式完成的旅客周转量和货物周转量稳步增长,保障了国民经济中物流和客流的顺利进行。以下两图为我国自1990年以来,各种运输方式完成的旅客周转量和货物周转量增长情况。

图3、各种运输方式历年完成的货物周转量及增长率

资料来源:巨田证券研究所整理

图4、各种运输方式历年完成的旅客周转量及增长率

资料来源:巨田证券研究所整理

二、行业的经济特点及研究方法

1、宏观经济和区域经济的发展影响行业的发展和盈利能力。

因为交通运输业属于国民经济的基础产业,是为国民经济的发展提供基础保障的一个行业,与国民经济的发展相关性极强,对宏观经济(主要有贸易和固定资产投资规模的增长等方面)的关注和研究可以更好地预测行业的发展趋势,这是行业的共性。但各地经济的发展不平衡,而行业内公司的发展与经济腹地的发展密切相关,这就决定了各公司的特殊性。因此,对区位优势的分析就显得很必要。

对应的研究方法:既要注重宏观研究,如进出口贸易和固定资产投资规模等,又要注重经济腹地区位优势研究 ,如长三角、珠三角以及环渤海等经济发达地区。

2、行业一般前期投入较大、回报期较长,固定成本高、而变动成本低,因此具有非常敏感的盈亏平衡点。且行业提供的是服务,不可储存,不可象产品一样物化劳动于存货,应收帐款少;市场范围相对狭小,一般限于自身的经济腹地,不象产品可开辟全国或全球市场。

对应的研究方法:着重研究区域经济的发展状况,以及反映行业或公司发展的先行指标,如吞吐量、货运量、车流量和客运量等。

3、行业内公司的经营业绩和现金流量一般有相对稳定增长的趋势。

对应的研究方法:定量分析可较为准确计算出公司的内在投资价值,为市场投资提供可靠的依据。如现金流量折现、经济附加值(EVA)等金融工程分析方法。

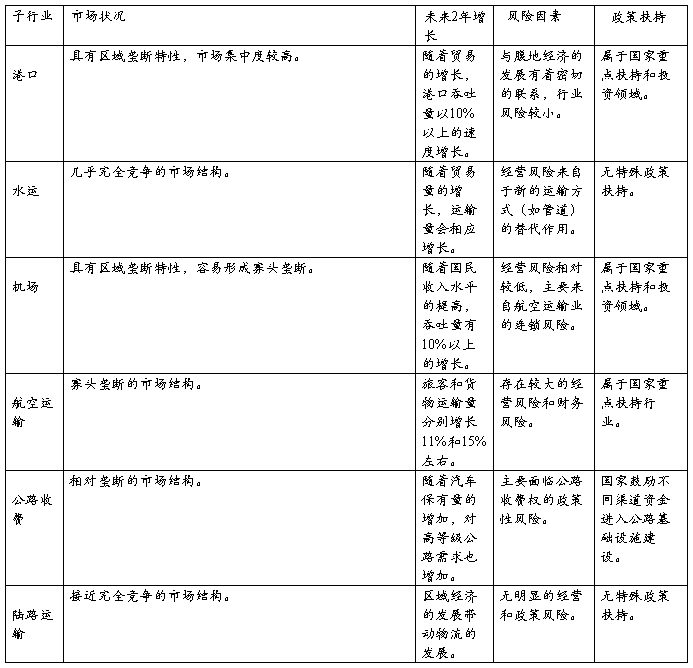

三、各子行业间的比较和评价

作为一个物流系统,各子行业有着内在的联系和不同程度的替代关系,但它们各自又有着不同的特征和市场对象。港口业和水运业是对生的,服务对象一般为大宗货物;机场和航空运输业也是对生的,但服务对象一般为旅客和体积小、质量轻的货物;而公路、铁路是为机场和港口提供旅客和货物疏通服务的。因此,各子行业间存在密切的联系。

各子行业间的分析比较如下:

通过比较,港口和机场以其特有的资源垄断优势,以及相对较低的经营风险和政策风险,具有明显的行业盈利优势。

四、重点子行业运行特征和投资策略

港口业运行经济特征

1、港口建设快速发展,港口泊位仍属稀缺资源:港口作为综合运输枢纽,在整个运输系统中起着举足轻重的作用,港口的发展水平已成为衡量一个国家社会经济发展水平的重要标志之一。改革开放以来,我国政府把交通运输作为国民经济发展的重点,经过国家大力投资建设,港口瓶颈状况已得到大大缓解,每年都有新增泊位,但仍然不能满足快速增长的吞吐要求。20##年底沿海主要港口泊位数达到2430个,是1999年的1.7倍,累计新增吞吐能力1.3亿吨,年设计吞吐能力达到10.98亿吨,而20##年沿海港口的吞吐量为17.2亿吨,超过设计能力的50%以上,多数港口超负荷经营。

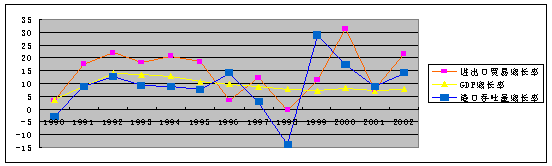

2、进出口贸易的增长带动港口吞吐量保持10%以上的高速增长:加入WTO后,随着

我国进出口贸易量的扩大,将直接带动港口吞吐量的稳定增长。20##年,全国港口吞吐量达26.8亿吨,较上年增长11.6%,其中集装箱吞吐量达3700万标准箱左右,较上年增长35.4%。近三年,港口业一直保持了高速增长态势,随着对外贸易量的增长,港口吞吐量仍将稳定增长。预计20##年,全国港口吞吐量达29.5亿吨,增长10%左右,其中集装箱吞吐量将达到4500万标准箱,增长25%左右。

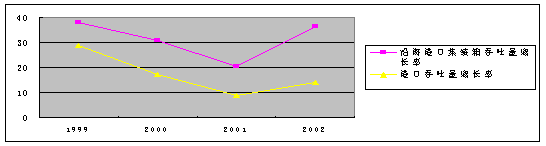

图5、全国港口吞吐量增长率

与进出口贸易和GDP增长率的比较

资料来源:巨田证券研究所整理

3、集装箱运输成为水运发展趋势,集装箱吞吐量增长速度最快:随着我国外贸出口结

构的优化,集装箱化率持续上升,集装箱生成系数不断提高。(集装箱化率=适箱货的实际装箱量/适箱货总量)1990年中国外贸货物集装箱化率不足30%,集装箱生成系数为每亿美元外贸额生成0.135万TEU,到20##年集装箱化率近70%,集装箱生成系数为每亿美元外贸额生成0.564万TEU ,而发达国家集装箱化率为90%,增长潜力巨大。在沿海港口的各种货种中,集装箱最具增长潜力。1990-20##年我国沿海港口集装箱吞吐量年平均增长达31%,是同期全国港口货物吞吐量10%增长的三倍,并大大超过沿海主要散货吞吐量7.5%的年平均增长水平。随着我国外贸复苏、集装箱化率进一步提高,预计沿海港口集装箱吞吐量在未来几年仍能保持25%以上的增长水平,并支持我国枢纽港的进一步形成和发展。

图6、近年来沿海港口集装箱吞吐量与港口吞吐量增长率比较

资料来源:交通部网站

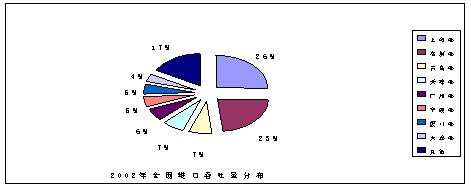

4、集装箱枢纽港初步形成,市场集中度日益提高:随着集装箱吞吐量的增长,为适应

船舶大型化的趋势,我国枢纽港建设得到长足的发展。我国沿海的集装箱港吞吐量已从原来的相对分散,开始集中在几个主要港口。我国集装箱吞吐量排名前两位的上海与深圳港的市场份额由1995年的27%上升到20##年的44%,显示这两港口在华东和华南地区的枢纽地位已经形成并日趋强化。

图7、近3年前8大集装箱港口吞吐量比重

资料来源:交通部网站

5、大宗散货吞吐量低速增长:大宗散货(石油及其制品、煤炭、金属矿石、矿建材料、

粮食等)吞吐量占港口所有货种吞吐量的70%左右。20##年吞吐量为13.1亿吨,较20##年增长14%,为1998年5.57亿吨的2.35倍,五年复合增长率为22%。随着我国能源需求和基础建设的增长,大宗散货吞吐量仍会以10%以上的速度增长。

6、我国港口主要货种装卸费率比较:除部分外资码头装卸费率可自行定价,其他港口

各货种装卸费率由交通部指导定价。从下表可看出,指导定价一般要低于外资码头的自行定价,说明我国码头装卸费率,特别是集装箱装卸费率仍有上升空间。

7、20##年我国港口吞吐量增长预测:

今年外贸形势继续向好,根据海关统计,一季度我国外贸进出口总值达1736.6亿美元,同比增长42.4%。对外贸易的良好态势出乎许多人的预料。从今年国内外客观环境和一季度外贸表现来看,我国今年全年外贸进出口完全有望接近甚至高于去年的21.8%增速。

港口吞吐量加速增长,全年形势继续看好受上述有利因素促进,一季度我国主要港口货物吞吐量5.80亿吨,同比增长18.4%,较去年平均水平提高约1.8个百分点。从目前国际、国内宏观经济形势以及一季度表现来看,只要外部经济环境不出现大的变化,全年港口运输生产有望保持去年高速增长势头,再创新高。

主要港口类上市公司所在港口生产形势在全国港口生产继续向好的形势下,沿海主要枢纽港吞吐量形势更为看好。

上海港今年一季度货物吞吐量7131万吨,同比增长20.9%;集装箱吞吐243.8万TEU,增长38.7%,较去年平均水平提高近3个百分点。据悉,上海港20##年目标是集装箱吞吐量1000万标箱,但从目前形势来看,实际可能大幅度超过这一目标。

深圳港依托珠江三角洲腹地外向型经济支撑和香港的中转辐射,深圳港集装箱吞吐量最近几年居全国第二位,20##年居世界第六。今年一季度深圳港货物吞吐量2382万吨,同比增长30.2%;集装箱吞吐量213.3万标箱,增长48.6%,增幅较去年同期略有下降。目前深圳港集装箱吞吐能力供需矛盾十分突出,盐田港三期等一批新码头正在紧张建设中。深圳港20##年集装箱吞吐量目标850万TEU,根据目前势头来看完全有可能达到甚至超过。

天津港是我国主要的能源输出港和铁矿石接卸港,近年通过新建南疆码头和进出港航道疏浚,港口综合竞争力居渤海湾地区前列。今年一季度,天津港共完成货物吞吐量3657.3万吨,同比增长23.95%,集装箱完成69.5万标准箱,同比增长30.42%,均为历史最好水平。从港口货类来看,煤、焦炭、钢材、矿石、油品、集装箱等大宗货类和重点货类均有很大程度的增长。

港口业上市公司投资策略

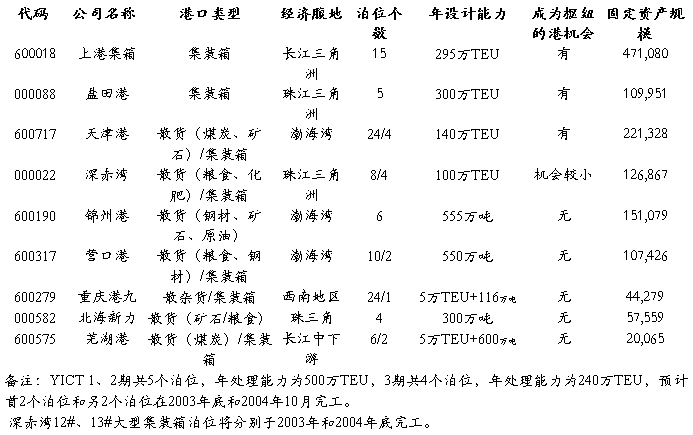

1、港口类上市公司基本面质地比较:

综合以上评价指标,上港集箱(600018)、盐田港(000088)、天津港(600717)、深赤湾(000022)有广阔而发达的经济腹地,资产规模具有比较优势,专用码头适应水运的发展趋势,装卸费率较高,盈利能力强,可获得高额相对垄断利润,因此更具投资价值。

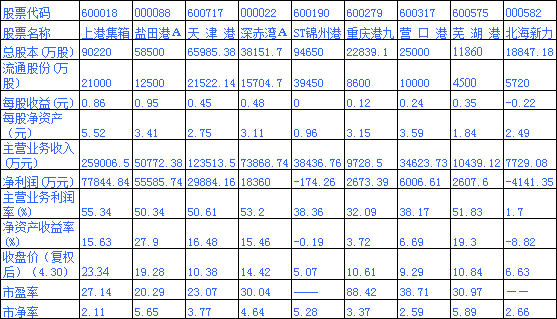

2、港口类上市公司指标分析:

从以上财务指标的分析,上港集箱(600018)、盐田港(000088)、天津港(600717)、深赤湾(000022)以50%以上的主营业务利润率和15%以上的净资产收益率表现出明显的规模经济和盈利优势。而上港集箱(600018)和天津港(600717)较低的市净率和市盈率,表明其价格尚未完全反映出其内在价值。

3、重点上市公司分析:

上港集箱(600088):公司具备的集装箱主枢纽地位,加上其经济腹地长江三角洲地区外贸持续快速增长,适箱货源丰富,集装箱化率高达70%,使得公司业绩一直保持高速增长,吞吐量近五年以平均30%的速度增长,在国内占有25%的份额。随着上海港国际航运中心地位的确立,长江三角洲地区经济及外贸持续高速增长,为公司集装箱装卸业务提供了长期稳定的发展空间。20##年集装箱吞吐量达358万TEU,增长38%;预计20##年将达到480万TEU,增长35%。公司还探索投资参股国内其他港口集装箱项目,特别是对上海港起到重要喂给作用的支线港口,组织围绕上海港的支线网络、强化上海港的枢纽地位。20##年公司参与发起设立了大连港集装箱股份有限公司,合资经营宁波大榭岛码头,并且还计划以不少于3000万元的投资额,参与武汉集装箱码头合作经营。一个专业化港口经营者形象初显轮廓。

盐田港(000088):公司拥有27%股权的盐田国际集装箱码头20##年度吞吐量继续大幅增长,全年完成集装箱装卸418万TEU,较上年增长52%,净利润增长48%,为公司带来4.74亿的投资收益。该投资收益占公司税前利润的71%左右。 但集装箱码头的吞吐量已达到其年设计能力的2倍多,目前一、二期泊位已超负荷运转,在盐田港三期工程首个泊位交付使用前,即20##年前,这种瓶颈状况难以得到解决,吞吐量的大幅增长将受到制约。预计20##年吞吐量的增长在25%左右。

随着盐田港成为区域枢纽港,其疏港通道的车流量日益增加,公司拥有50%股权的梧桐山隧道和66.66%股权的惠盐高速公路全年收入分别增长11%和23%,净利润分别增长27%和8.8%。但两公司所面临的行业政策性风险,为20##年的业绩增长带来不确定性。为改善深圳市投资环境,深圳市政府积极进行路隧改革,要求撤消除高速公路外市内所有的12个路隧收费站,其中包括梧桐山隧道。其实梧桐山盘山公路的开通已经影响到隧道的收入。公司募集资金项目西港区2#泊位已于20##年2月正式投入运营,由于机械设备的不足,缺乏集装箱码头管理经验,该项目一直不能产生好的效益,因此,公司正积极寻求战略伙伴,稳妥地推进西港区的合资经营,一旦合资经营成功,将对西港区的发展产生重大影响,成为公司的又一利润增长点。

赤湾港(000022):公司主营赤湾码头港口装卸、仓储、运输及其它配套业务。20##年完成货物吞吐量1994万吨,同比20##年增长44.7%,而同期集装箱吞吐量达154.4万TEU,较20##年增长71.4%,高于深圳地区同期50.4%的增长水平,在深圳港集装箱码头业务的市场份额提高了2.4个百分点,达到20.4%。集装箱业务的高利润率增强了公司的盈利能力,使得公司业绩得以迅速提高,在主营业务收入增长55%的情况下,主营业务利润却增长91%,净利润增长111%。公司的散杂货装卸业务仍保持深圳地区三分之一的市场占有率,特别是粮食和化肥的吞吐量增长迅速,占公司散杂货业务量的83%,优化了公司散杂货装卸品种结构,同时也提高了公司的经营效率和盈利能力。

公司近年来抓住珠三角集装箱进出口业务快速增长的机遇,加大集装箱码头投资力度,赤湾集装箱码头2个新增泊位将在两年内陆续投入使用,公司还与招商国际、深圳南油集团合资合作共同开发妈湾港区;与此同时,公司还进行了一系列的股权转让,提高了对盈利能力最好的赤湾集装箱码头公司的持股比例(由50%到55%),使公司的成长性得到进一步提高

天津港(600717):调整货种结构,主营收入增长快过吞吐量的增长。公司20##年完成散杂货吞吐量490万吨,集装箱吞吐量92.76万TEU,分别同比增长10%左右;而主营业务收入却同比增长23%。这主要得益于公司及时调整装卸货种结构,重点经营费率和利润率高的焦碳和集装箱装卸业务。特别是20##年取得51%股权的天津东方海陆集装箱码头有限公司,为公司净利润贡献了22%的份额。该集装箱公司在吞吐量增长10%的情况下,净利润增长22%,说明随着吞吐量的增长,4个集装箱泊位的规模效应体现出来,在达到年设计能力140万TEU的时候,净利润的增长速度将更快于吞吐量的增长速度。

泊位调整改造,散货装卸量将短暂下降。随着公司的“北煤南移”、“南散北集”的战略实施,20##年东突堤北侧改扩建集装箱码头工程将全面铺开,预计将于20##年初完工,届时公司的主营业务将以集装箱装卸为主;但这将直接影响到子公司第六港埠公司的煤炭装卸业务。尽管集装箱业务的增长可以部分弥补这些损失,以及新建成的南疆9、10号泊位也可以缓解一定的负面影响,但公司散杂货的吞吐量必然会有较大幅度的下降,而煤炭的装卸目前对公司的利润贡献在50%左右,这些因素给公司20##年的盈利带来很大的不确定性,20##年将成为公司业务和盈利暂时下降或增长趋缓的一年。在度过这个调整期后,天津港作为华北地区的第一大港,有着华北和西部广阔的经济腹地,随着西部大开发的深入,将为公司大宗散货和集装箱货源提供强有力的保证。20##年,天津港货物吞吐量达到1.29亿吨,其中70%的货物来自中西部地区。

机场业运行经济特征

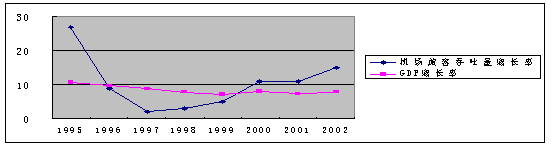

1、 在世界航空业普遍萧条的情况下,我国航空业一枝独秀:随着国民经济的健康发

展,带动内贸和外贸的增长;并且,随着国民收入水平的提高,刺激了旅游业的发展,航空运输保持10%以上的增长速度。1991-20##年间,全国各机场旅客吞吐量的年复合增长率达到15.4%,远高于同期GDP9.9%的年均增长。航空客运增长率是其他运输方式如公路、铁路和水运增长率的两倍以上。资料显示,我国国内生产总值到达1万亿元,人均800美元,每张机票的价格约占我国人均收入的10%-15%,而相比较美国的一张机票平均价占其年收入的0.5%,乘飞机已是大众消费,说明随着GDP的增长,这一比率将下降,将会有更多的人使用航空运输,航空业的发展潜力巨大。

图八、全国历年来航空旅客周转量及其增长率

图九、全国历年来航空货物周转量及其增长率

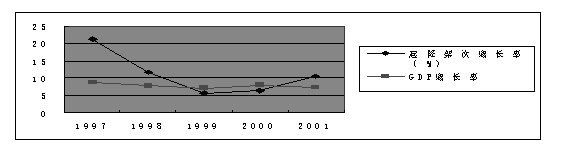

2、机场三大指标与我国GDP同步增长。

图十、机场旅客吞吐量增长率与GDP增长率比较

图十一、机场货邮吞吐量增长率与GDP增长率比较

图十二、机场起降架次增长率与GDP增长率比较

资料来源:中国民航资源信息网

2、 “中枢辐射式”航空网络提升枢纽机场价值:为提高我国航空公司的规模与竞争

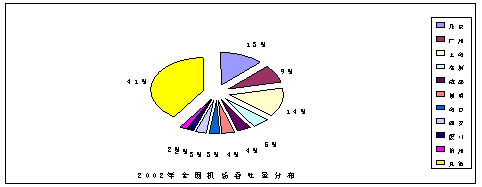

力,民航总局20##年将直属航空公司重组,形成国航、东航和南航三大航空集团。资产规摸和航线数量高度集中,三大集团占有民航业80%的资产,在我国国内和国际航线上的市场份额迅速提高到80%和95%以上。中国民航业近年来的整合和中枢航线网络的建立,正塑造我国机场行业未来的布局。京、沪、穗机场出于历史原因形成的地理优势,最符合轴心的要求,重组有利于突出京、沪、穗机场作为枢纽港的地位,推动枢纽机场的建设,形成富有效率的“轴心-轮辐式”的网络结构。由于中枢航线网络将旅客运送到中枢枢纽进行中转,枢纽机场将成为客货流集散地,航班起降数、旅客和货物吞吐量都会大幅提高。20##年我国前4家机场的市场占有率达到45%左右。20##年,所有通航机场141个,总吞吐量为1.7亿人次,年旅客吞吐量在50万人次以上的有43个,完成旅客吞吐量占全部机场旅客吞吐量的95.3%;年旅客吞吐量在100万人次以上的有31个,完成旅客吞吐量占全部机场旅客吞吐量的89.8%。北京、上海和广州三大城市机场旅客吞吐量占全部机场旅客吞吐量的近40%。

图十三、20##年机场吞吐量前10位分布

资料来源:中国民航资源信息网

3、 货运业务成为机场新的利润增长点:我国航空货运市场正处于高速发展阶段

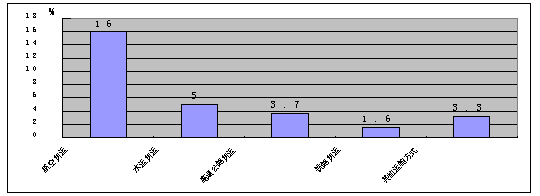

,1990-20##年航空货运量的复合增长率达到16.6%,远高于其他其他货运方式的增长率。(图)货运业务的高利润率也是机场提高盈利能力的良好选择。并且货运业务的经营风险较小,受疫情的影响较小。

图十四、1990-2001年各种货运方式的年复合增长率比较

资料来源:巨田证券研究所整理

4、 受疫情的影响明显,但影响是短期的,长期仍然看好:从20##年4月开始,各航

空公司都压缩了航班。其中,中国国际航空公司就减少了2100个航班(国际航班占63%),东方航空公司减少了2969个航班(国内航班2332个,国际航班317个,地区航班320个),南方航空公司4月份的计划航班为31501个,疫情发生后不得不取消了9705个航班,占总航班数的30.8%。国家统计局的数字显示,进入5月后中国民航客运量大幅下滑81.2%。这必然导致机场旅客吞吐量的剧减,影响机场的收入。另外,民航总局要求机场在5月1日至6月30日期间内,对航空公司收取的旅客过港服务费从原座位数的65%下调到40%,这将进一步影响机场的收入。但疫情的影响只是短期的,疫情过后随着客流量的增加,航班数的增加,机场将恢复其较强的盈利能力。

机场业上市公司投资策略

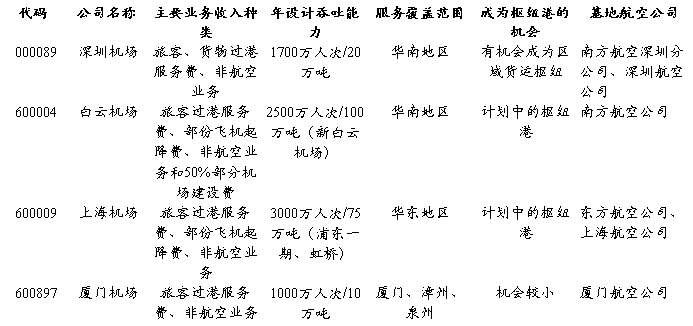

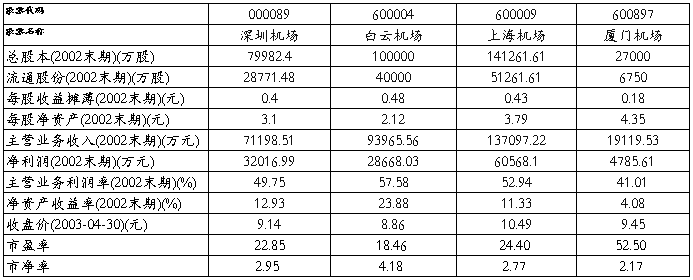

1、机场类上市公司基本面质地比较:

2、机场类上市公司指标分析:

3、机场类重点上市公司分析:

上海机场(600009):上海及长江三角洲地区经济的高速发展给上海机场提供发展动力,且上海机场的主枢纽地位,将吸引更多的航班在此中转,从而带来大量的中转客流,提高机场的航空及非航空业务收入。20##年,上海机场旅客吞吐量为2468万人次,货邮吞吐量为131万吨,飞机起降225167架次,分别较上年增长19.5%,30.7%和16%。预计20##年,上海机场的旅客和货邮吞吐量将进一步保持在20%和30%左右的水平。另外,民航总局20##年对机场收费标准的调整,特别是对飞行区的收费标准的上调,将直接增强公司的盈利能力。

白云机场(600004):随着20##年新白云机场的启用,新机场将成为我国规模最大、功能最完善、现代化程度最高的民航中枢,以及东南亚和太平洋地区具有重要地位的中枢机场和物流中心。这将为公司的未来打开广阔的成长空间。珠三角地区活跃的经济和高速增长的发展态势,为机场的发展提供了坚实的基础。1993年以来,白云机场的行器起降架次、旅客吞吐量和货邮吞吐量一直居于国内前三位,10年年均增长分别为11%、7.2%和21.6%。同时公司也获得了极大的优惠,财政部同意在公司上市后白云机场所收的机场管理建设费的50%纳入公司业务收入,粗略估计年收入为2亿元左右,这将极大地提高公司的主营业务收入。

20##年,从机场吞吐量的增长和公司主营业务利润增长来看,两者保持了很好的一致性。在机场吞吐量维持15%的增长情况下,加上机场建设费的返还约为1.4亿元,预计20##年利润总额为5.6亿元,依33%的所得税率,税后净利润为3.75亿元,每股收益为0.38元。到20##年,尽管固定资产折旧会大幅增加,但吞吐量的增长和机场建设费返还的同时增加,预计公司每股收益仍会维持20##年的水平。

深圳机场(000089):深圳机场是我国第一家集空海陆联运三位一体的航空港,也是中国境内唯一可以采用过境运输方式的空港。目前,在民航的三大指标排名中列第四位,是我国第四大机场。地处经济高速增长的珠三角,且毗邻香港和澳门,深圳机场拥有独特的地缘优势,其民航三大指标保持稳定快速增长。深圳市政府对物流业的大力扶持,使得深圳机场的货运业务迅速发展,高毛利率的货运业务收入占主营收入的比重日益提高。1号候机楼的改造和物流园区的兴建将大大提高深圳机场的客货吞吐能力,为未来业绩稳定增长奠定了基础。