【引 言】

20##年9月,期货资管业务开始试点,期货行业的基金管理业务正式拉开序幕。期货私募或操盘手,作为中国期货行业机构投资者的初级状态,成为各大期货公司的必备武器。

要问国内的期货私募处于什么状态?我们的回答是,期货私募处在急需要期货公司帮助和支持的状态。但是,尴尬的是国内大部分期货公司的资源能力也很有限,给期货私募提供的支持也是捉襟见肘。这就是国内期货私募和期货行业的总体现状。

20##年5月,期货资管网对全国40多家期货私募进行了调研。通过对国内期货私募的长期跟踪研究和实地调查,了解这个群体的团队实力、资金规模、盈利模 式、发展瓶颈、发展趋势等问题,有利于让期货私募认清行业现状,看清楚自己所处的位置,决定未来的发展路径;也有利于期货公司针对期货私募,制定合适的服 务计划。

【提 要】

一、期货私募主要有三类组织形式。国内期货私募管理资金规模300亿元左右,存在形式有投资公司;有限合伙;期货工作室。

二、期货私募管理资金规模,50%在1000万左右。全国期货私募资产规模能上1亿并且能稳定维持的人数,还不到整个行业的15%。

三、阳光化模式:基金专户20亿,资管通道10亿。相对于信托账户对商品期货投资的限制,以及期货资管通道“一对一”的限制,公募基金专户成为近期期货私募阳光化的最佳通道。东证、海通、南华、永安,在投顾产品发行数量上排名前列。

四、量化模式成扩大趋势据统计,国内期货私募量化交易规模估计在60亿元左右。近三年来,量化投资的人群在国内已成扩大趋势。

五、量化投资现状:尚处于初级水平国内量化交易,还是以本土的团队为主,量化类产品投资策略较为单一,缺乏多元化量化策略的支持。现有量化产品中多数产品投资业绩表现分化,且缺乏稳定性和持续性。

六、期货私募业绩状况

前10名产品的收益率,均超过50%。具体来说,“忠标趋势”以245.80%收益率,排名第一,其累计净值为3.46。“文德一号”以141.07%的收益率位居第二。“北斗一号”位列第三,其收益率为90.89%。

一、中国期货市场发展历程概述

1990年10月12日,中国郑州粮食批发市场引入期货交易机制,标志着我国第一个商品期货市场正式诞生。当月,深圳有色金属期货交易所率先推出特级铝标准合约,正式启动了期货交易。

20##年之前,我国期货市场监管体制比较混乱:一是“政出多门”,缺少集中统一的监管部门;二是监管部门以“管得住”作为监管思路,在监管手段上以行政性指令为主。清理整顿为依法治市奠定了基础,但也导致市场成交量急剧下降,市场慢慢萎缩。20##年当年,市场总成交量已仅为5年前的十分之一。

20##年之后,期货市场逐渐走向规范。20##年1月31日,国务院《关于推进资本市场改革开放和稳定发展的若干意见》发布以后,一系列引领期货市场规范发展的法规制度得以完善。多项关系期货市场长远发展的基础制度逐步建立健全,一批关系国计民生的商品期货品种相继上市交易。

20##年4月,国务院修订发布了《期货交易管理条例》,中国证监会相继颁布实施8个配套规章和规范性文件,为强化市场监管和发展金融期货奠定了法规基础。

20##年,由美国次贷危机引起的欧美股市全线暴跌。次贷危机全面爆发,并迅速席卷美国、欧洲和日本等世界主要金融市场。这次危机为长期在高系统性风险运 行下的中国股市敲响了警钟,利用股指期货管理系统性风险的手段显得非常重要。在这样的环境下,20##年,中国证监会(证监函[2010]74号)批准同意,在中国金融期货交易所上市沪深300股指期货合约。

20##年,证监会于9月1日发布了《期货公司资产管理业务试点办法》的生效规定。同年11月,首批18家期货公司获批取得资格,并陆续取得资管牌照。各大券商、基金、信托、QFII等等金融机构,纷纷参与到资管业务中来。

至此,我国期货市场已经走过了20年的风雨路程,经历了从无到有、从小到大、从无序到有序的发展历程,它既是全面发展市场经济的重要标志,更是改革开放的重要成果。

二、期货私募组织形式

目前期货私募主要有三类组织形式:投资公司;有限合伙;期货工作室。从期货私募的数量上来说,上海第一、杭州第二、深圳第三、广州第四、北京第五。成立投资公司的期货私募,可能有100家左右,管理资金的规模300亿左右;深圳期货私募管理的资金规模占到全国的六分之一;上海、杭州、深圳是国内期货私募的三大主要聚集地。

1、投资公司

在“投资公司”的投资运作中,其运作的期货基金并非一定要走产品路线,而往往是客户提供账户,私募基金公司代为操作的“专户管理”模式。这类私募基金公司往往规模较大,有一定的知名度和影响力。

在这种组织形式中,有正规的阳光私募,如上海的混沌投资,深圳的凯丰投资,北京的颉昂投资,杭州的尚泽投资,都有阳光化的产品发行;也不乏一些期货公司作为股东背景的期货投资公司,如上海中期资产管理有限公司、北京中融联合投资管理有限公司等。这些公司都是国内期货私募阳光化、团队化、正规化的标杆。

设立投资公司的目的在于明确股东权利和义务,优点在于可以提高投资管理团队的品牌知名度和市场信用度,风险在于其资产管理和财务、税务容易碰到灰色地带。

2、有限合伙期货基金

在有限合伙期货基金中,所有投资者都是“有限合伙人”,而操盘手则作为“普通合伙人”,本质上属于“合伙人开办的自营式的基金”。

这种形式的合伙制企业,具有明确的法律地位,资金规模可大可小,风险收益规定明确,对一些想成立期货私募的操盘手来说有一定的吸引力。

但合法地位的取得,也必须付出较高的税收成本。考虑到较高的税收成本,以及管理上的不便,大多数私募并没有采取有限合伙模式运作大规模的期货基金。

为了给有限合伙私募基金(含期货私募)注册和减税提供便利,江西共青城还专门成立了私募金产业园区,设立了专门人员提供相应的配套服务,其综合税率7%左右。中航江南期货与该园区签订了合作协议,以促进期货私募的成长孵化。

3、期货工作室

第三类公司的组织形式则属于“期货工作室”模式,该模式是目前期货私募主要的组织形式。这类私募基金通常,由操盘手个人开发策略、吸引资金。与客户签订“代客理财”协议。

其优点在于成本低、负担小、灵活度高。没有太多经济负担,操盘手工作起来会比较轻松。

但是,其弱点在于缺乏团队成员间的相互配合以及发展的持续性。因为一个人的知识结构和精力有限,无法让团队来承接持续深入的研究和控制风险,必然会使操盘手在很多环节中出现漏洞。

从分析、研究、交易下单、风险控制到投资决策,都由操盘手一个人来承担,没有专门的人员、专门的岗位,来承接各项工作。这必然会决定操盘手发展缺乏持续性,在风险控制上会难以执行,资金安全上存在隐患。

现在很多的操盘手还只是个交易员,而并没有发展成一个公司组织模式。这会让客户认为:操盘手缺乏正规团队体系的支持,其操作模式不正规。这会造成操盘手信誉度的降低,管理资产规模有瓶颈,最终影响到操盘手在整个行业中的长远发展。

从调查情况看,存在这种现象的深层次的原因在于,很多操盘手凭借“独门绝技”获利,而无法对分析研究、投资决策、风险控制的各个环节进行分解,训练合适的人员,并互相配合,进而无法形成稳固的投研团队。

三、期货私募管理资金规模,50%在1000万左右

期货私募管理资产规模分布

从管理的资金规模上来说,粗略统计50%期货操盘手管理的资金规模在1000万左右。全国期货私募资产规模能上1亿并且能稳定维持的人数,还不到整个行业的15%。

从长期跟踪研究情况看,一些投资经验10年以上的操盘手,其管理的资金规模还是在原地踏步,甚至规模还在缩水。在3到5年内,将资金规模做到1亿元以上的私募,短期内很难大量出现。

10亿以上的期货私募,如林广茂、混沌投资、敦和投资,屈指可数。

这说明在国内期货市场,机构投资者的发展程度还远远不成熟。资金规模,要突破小体量到大体量的路程还比较漫长。

从目前这两年的发展趋势来看,期货私募的管理规模在扩大。有团队、有战略眼光,并且业绩优秀的操盘手,要做大资金规模并不难。例如凯丰投资吴星,在20##年管理几千万的资金,短短3年时间,资金规模扩大了十几倍,达到三、四个亿,就可以称之为私募明星。

操盘手在管理规模上很难突破,其难点在于缺乏建立投研团队的意识。对于操盘手来说,业绩不稳定和缺乏团队支持,这两点实际上是一体两面的问题。操盘手没有自己的团队,没有可持续发展的研究体系,业绩就不可能稳定。盈利模式单一且业绩不稳定,就没有稳固的盈利来源,也就难以着眼长远招聘和训练团队。

探讨这个问题,本质上还是研究没有做好。研究架构不科学、缺乏持续研究的动力,制约了业绩的稳定性和持续性,也制约了资金规模增长的持续性。

很多操盘手五年十年之后,资金规模没有突破。其根本原因不是因为操盘手找不到资金,而是因为在研究上和持续盈利能力上没有突破。

例如,有一位从事程序化交易的操盘手,在资金规模达到1000万之后就碰到了瓶颈。从调查情况看,该操盘手从IT交易平台的研发、策略研究、交易执行、风控、客户维护,都一个人包揽,尚未走出单打独斗的思维。

从程序化交易的特点来看,每一个策略都有生命周期,要实现长期稳定回报,就要求不断研发新策略,多组合、多策略、多周期。如果没有团队配合,没有足够的IT工程师、策略分析师、研究员等,管理大规模资金的目标几乎不可能实现。

四、阳光化模式:基金专户20亿超资管通道

20##年9月,中国证监会发布了《基金管理公司特定客户资产管理业务试点办法》,明确提出,基金公司的专户产品可以投资于金融衍生品和商品期货。由于基金专户账号风控严密,且更具灵活性和投资品种的广泛性,有利于基金专户率先涉足期货资管业务,因此大部分期货私募阳光化的第一步都是通过基金专户实现。

相对于信托账户对商品期货投资的限制,以及期货资管通道“一对一”的限制,公募基金专户成为近期期货私募阳光化的最佳通道。

根据期货资管网从国投瑞银、汇添富基金、财通基金、诺德基金、长安基金等基金公司统计来看,通过公募专户发行的商品期货基金已经超过20亿元,最大的一只 期货基金规模超过2亿。而国内期货资管通道募集的资金规模估计在10亿元左右,南华、永安、东航金戎、广州期货、银河期货、海通期货等期货公司,通过公募专户发行的产品规模均超期货资管产品规模。

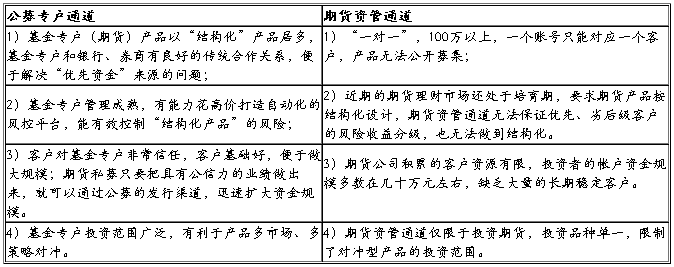

通过基金专户和期货资管通道阳光化的优劣比较:

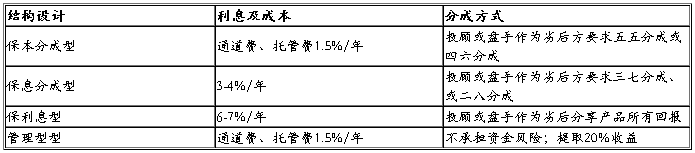

根据期货资管网的了解,获期货资管牌照期货公司,在产品发行方面仅是实验性的,而资管账号目前也无法按照产品募集资金的方式来运行。

期货公司和期货私募主要的合作形式,还是通过公募专户通道,目前公募专户发行数量已超过60只,按每只最低规模3000万计,总规模已超过20亿元;其中最为活跃的是财通基金、长安基金。

期货公司发行产品,都是聘请期货私募作为投资顾问,模式上延续了股票型阳光私募的做法。发行产品最为积极的是东证期货和海通期货,均来自上海。据了解,上海东证期货共发行期货类产品25只,海通发行产品超过15只,南华期货13只,永安5只。

从产品设计看,目前发行的期货产品大部分是结构化的,其劣后优先比例一般在1:3到1:4之间,分为保本分成型,保利息型,保息分成型。

从期货资管网近三个月搜集的期货行业资金对接信息看,保利息型的期货结构化产品,其利息一般在6-7%一年,加上基金通道费、银行托管费、销售费等,首次发行产品的成本8.5%左右。此种类型的产品,只要打通银行渠道,非常受欢迎。

保息分成型,一般是保优先资金年利息3-4%,劣后资金一般要求高分成比例,如三七分成或二八分成。

保本分成型,一般劣后资金要求五五分成或四六分成。

期货专户产品发行类型:

第一批18家获资管牌照期货公司产品发行情况:

数据来源:据期货公司不完全统计。

五、量化模式成扩大趋势

据统计,国内期货私募量化交易规模估计在60亿元左右。近三年来,量化投资的人群在国内已成扩大趋势。原因在于:

1)期货市场存在T+0、杠杆和浮赢加仓的机制,由于人性的弱点,长期统计来看,人为进行操作,亏多赢少。操盘手想用量化和程序化的手段,来控制人性的弱点,这是最初的想法。

2)国内期货市场属于新兴市场,价格发现机制还不成熟,波动大、机会多,投资者以人工交易为主,机构投资者占比不到20%,量化交易市场占比不到20%。 而量化、程序化的交易以其反人性的模式,具有先发优势。这意味着在市场中,谁的技术高超,谁就能扩大盈利的概率。

3)客户对量化、程序化投资比较认可。客户通常认为,量化借助IT和数理统计等手段,具有很高的科技含量,而不像人工交易,情绪化和主观感觉对业绩波动影响太大,因此对量化产品的信任度比较高。

4)量化投资的鲜明优点在于,可以将单位风险、回报、胜率、盈亏比、预期收益等进行量化描述,使得操作风格和产品设计具有清晰明确的定位。

5)20##年股指期货上市之后,韩国、台湾团队通过程序化交易投资股指期货,获得每年一倍以上的暴利,产生了财富效应。股指期货交易具有很强的延续性,相对于大部分商品期货来说,其波动性相对较小、参与人数多、流动性非常大,便于进行量化交易。

期货公司青睐量化,原因在于:

1)量化相对来说交易比较频繁,交易量比较大,产生的交易佣金可观;

2)期货公司可以利用量化和客户、券商及银行进行沟通。因为银行、券商、信托、基金等金融机构害怕期货的风险,而对量化的风控水平则较为认可。

3)量化交易的产品便于做大规模,维持稳定的期货保证金规模。

由于量化投资具有先发优势、技术优势,所以投资者都看准市场上量化能够打赢人工操作的概率比较大,走量化路线的私募越来越多。这也对期货公司在技术水平上提出了越来越高的要求,各家期货公司都在打“高科技战”,包括风控能力、IT安全、数据传输速度等。

六、量化投资现状:尚处于初级水平

近年来,韩国团队、台湾团队、美国团队相继进入中国。很多海外成熟的量化团队,屯兵在香港、新加坡,对国内的市场虎视眈眈。可就是没法直接进入中国内地的期货市场。原因在于:

一、内地的期货市场没有对外开放;

二、我们的资本项目没有完全开放,致使国外的团队即使有充足的资金也无法进入中国市场。

三、国外团队不了解中国市场的规则,他们注意到了我们的市场波动性下潜藏着巨大的投资机会。但是,由于害怕贸然进入国内市场而遭受失败,因此很多国外团队一直在观望,寻找合适的加入机会。

国内量化交易,还是以本土的团队为主,整体实力目前还处于初级水平。据券商的统计,量化型券商集合理财产品实际发行规模为124.47亿元,占所有券商理财产品的4.2%。量化类产品投资策略较为单一,缺乏多元化量化策略的支持。现有量化产品中多数产品投资业绩表现分化,且缺乏稳定性和持续性。

评价一个量化交易团队是否成熟,首先看这个团队是否建立了自己的交易平台。而国内绝大部分量化投资者,还是借用TB(开拓者)、金字塔、MC、达钱、文华财经等量化交易平台。

由于研究量化平台需要专门的IT人才和高额的投入,国内的量化交易者都还没有建立自己的量化交易平台,而其中70%以上是借用TB的平台。可以说,TB对扩大国内量化交易规模功不可没。

而海外量化交易的实际情况是,想要做好量化投资,必须要有高端的金融工程人员和大量的资金投入。

比如国内较为成熟的量化投资公司,上海淘利资产管理有限公司。这家公司犹如一间金融工厂,其采用“人-机”交易模式,将生产线将遍布整个金融市场的套利交易和对冲交易,涉及股票、股指期货、商品期货、ETF、可转债、国债、信用债等品种,包含跨期、期现、市场中性、ETF套利、趋势、指数增强策略等。

淘利的团队由上海交大金融工程博士肖辉带领,由10多名IT工程师、策略研究员、交易员组成,发行9只量化产品,管理规模超过10亿元。其每年的研发投入在300万到500万元之间。

而陈剑灵创建的交易开拓者量化团队,管理资管规模超过3亿元,其团队的研发人员也超过10人。

卓阳创建的索罗量化投资(台湾团队),按1000万用来做股指,需要用到至少50套策略,5000万资金需要用到300套策略,这就对策略研发团队提出了很高的要求。

韩国的KNP量化交易团队,可以用到1000多套策略。

国内只有少数公司,可以达到上海淘利和交易开拓者的水准,而要达到韩国和台湾团队的研发水平,尚需要3到5年的时间,大部分量化交易的期货私募都还处于打基础的阶段。

七、期货公司服务私募机构:心有余而力不足

毫无疑问,跟期货私募联系最紧密的就是期货公司,对期货私募帮助最大的也是期货公司。期货私募在发展过程中,最需要来自期货公司的帮助。

但尴尬的是,期货公司是心有余而力不足。其原因有:

1. 国内期货公司规模普遍偏小,截至20##年年末,160家期货公司中,全行业保证金1814亿元,保证金规模超过25亿元的期货公司只有20家,仅8家期货公司盈利过亿。如此可见,期货公司自身家底还不够厚实。

2. 期货公司研究实力偏弱,分析师人才缺乏,无法满足期货私募的研究需求。往往期货操盘手就是行业最优秀的人才。数据统计发现,在对100名分析师的调查中发 现,从业时间超过5年而少于10年的分析师数量急剧减少,而从业时间超过10年者寥寥无几,百人中仅6人。期货公司分析师群体,是期货私募的重要人才来 源,如果期货分析师无法在期货公司得到长时间的历练,则期货私募必然面临人才方面的瓶颈。

3. 期货行业长期以来监管过严,束缚太多,限制了期货公司创新能力和投研能力的成长。

4. 期货公司盈利模式单一,长期以来仅靠手续费获利,手续费恶性竞争,使得大部分中小期货公司处于亏损边缘。

5. 整个社会普遍对期货认识存在不足,真正参与期货交易的活跃客户数量,不到30万。而且,其中不少活跃客户可能还是期货公司自己的员工。

国内真正有实力的期货公司,像永安、中证、海通等,都将主要精力放在与大客户和大私募的研发服务上,还顾不上帮助小私募发展。因此,国内期货私募生长的土壤还不够肥沃,而不像股票型私募背靠20多万亿的市场和上亿的基础投资者。

政策及市场环境的限制,使得期货公司在培育机构投资者发展的经验上明显不足。当然,随着金融改革的推进,国内的期货业正进入大变革、大发展的时期,原油期货、国债期货、铁矿石期货等合约的上市,以及政策环境改善、期货公司创新业务的不断推进,期货私募将进入前所未有的发展机遇期。

八、券商对期货私募的关注度不断提高

股指期货业务开通后,券商不断寻求与期货私募合作的机会。券商可以通过展示与操盘手合作期间的业绩,来吸引券商旗下的高净值客户。通过股指IB业务通道,向期货公司及期货私募输送了大量的客户。

近几年,擅长操作股指的期货私募,尤其受到券商大客户的青睐。通过展示股指期货的投资业绩,逐步建立客户对操盘手盈利能力及风控能力的信任。在此基础上,逐步扩大投资品种,实现从股指期货向其他期货品种的过渡。

20##年金融危机后,股票和债券市场暴露出巨大的风险,20##年至今的熊市让股票投资者都受伤惨重。而同时,期货私募涌现出了一些具有标杆意义的操盘手。因此,一些股票投资大户也开始主动寻找期货私募进行合作。

从保证金增长情况看,股指期货上市之后,期货市场保证金的增长速度大大加快,并于近期突破2000亿的规模。

由于银行缺乏对期货市场的了解,担心期货私募无法妥善解决风控的问题,使得大多数银行无法深入到期货市场中来。未来,随着国债期货的推出,银行将通过对国债期货的研究和实践,加深对期货品种的了解,进而拉近与期货私募的距离。

九、期货私募业绩状况(20##年1—5月期货产品业绩研究报告)

从20##年,我们记录的期货私募的业绩显示:这个行业总体来看,爆仓、爆赚的情况时有发生。爆仓的大概占10%,爆赚的大概占5%。

为什么会这样?我认为原因在于:在期货投资方面,很多操盘手还是停留在管理自有资金的层面,而没有形成资产管理的观念,也没有管理大公司、大规模资金的经历。而操盘手的风险承受能力一般都很强,正常情况下回撤40%都能够接受,甚至是爆仓也无所谓。

资产管理是帮客户管理资产,其要求首先是要做到资产的保值和增值,避免净值的大幅波动。根据经验,大部分客户的风险承受能力还不到10%。

操盘手要从事资产管理,首先要对风险、收益、投资风格、投资方法等有一个清晰、明确的定位。一但确立下来,就像一个公司的战略规划一样,不允许随便更改。

期货资管网本期跟踪并研究了98只期货私募产品。其中,程序化产品共有46只,占总产品数量的48%;非程序化产品共有52只,约占总产品数量的52%。

该报告对这98只产品,在20##年1月至20##年5月间的“总收益率”、“平均收益率”、“亏损产品数量”以及“亏损产品比例”等情况,进行了统计。

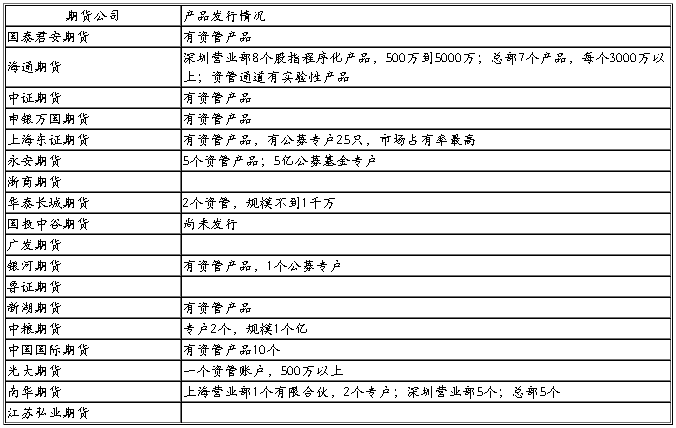

1.全部产品业绩排名分析

总体看来,98只产品平均收益率为12.89%。虽然,有37只产品经历了不同程度的亏损,数量占总产品的比例为37.76%。但是,大部分产品表现出了盈利的态势。全部产品业绩排名前十名的产品中,量化产品占四成;非量化产品比例达到六成。

前10名产品的收益率,均超过50%。具体来说,“忠标趋势”以245.80%收益率,排名第一,其累计净值为3.46。“文德一号”以141.07%的收益率位居第二。“北斗一号”位列第三,其收益率为90.89%。

期货资管网20##年1—5月产品业绩汇总

其余的产品中,收益率在20%—40%之间的产品共有17只;0%—20%的产品共有34只。剩余37只产品亏损幅度集中在0%—20%之间。

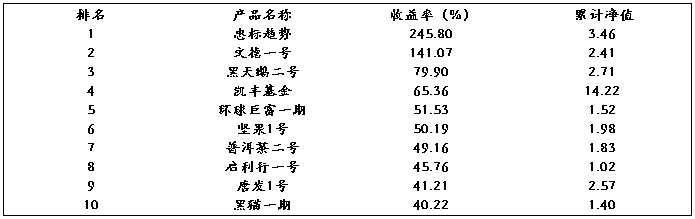

2.程序化产品业绩排名分析

程序化产品排名方面,46只程序化产品的平均收益率为10.09%,略低于全部产品的平均收益率(12.89%)。产品亏损的数量15只,占比为32.61%,略低于全部产品的平均水平37.76%。可见,程序化产品在亏损面和亏损幅度上,都低于市场整体水平。

在收益率和累计净值方面:“北斗一号”、“铖功程序化”、康腾1号”以及“新月资管一号”分别凭借90.89%、84.73%、74.98%、 54.32%的收益率,位列程序化产品业绩排名的前四位。其余六只产品的收益率,均超过了24%。收益率在0%—20%之间的产品有19只,数量略高于亏 损产品。

程序化产品业绩前10名排名

3. 非程序化产品业绩排名分析

非程序化产品排名方面,52只产品的平均收益率为15.37%,比市场平均水平的12.89%,高出2.48%。

非程序化产品业绩排名前10名

非程序化产品亏损产品的平均收益率为-15.02%。虽然,非程序化产品中共有22只产品发生了亏损,但亏损产品的比例为39.26%。

4.程序化与人工交易盈亏状况比较

由程序化、人工交易和全部产品的平均收益率可见,非程序化交易团队收益率最高,为15.37%,表现出最强的进攻性。其次为全市场产品整体平均收益率12.89%,。程序化产品平均收益率最低,为10.09%,和非人工交易团队比,相对保守。

平均收益率、亏损产品数量及比例

在亏损产品数量上,程序化产品的比例为32.61%,非程序化产品比例为39.26%,,比程序化的产品亏损比例高6.65%。可见,程序化团队在控制风险方方面,比非程序化团队表现优秀,也远高于市场整体水平(37.76%)。

排名前十的产品中,有六成收益率超过了50%。其中,“忠标趋势”、“文德一号”、“黑天鹅二号”以及“凯丰基金”的收益率,超过了60%。其余四成产品的收益率,超过了40%。另外20只产品的收益率区间集中在5%—25%之间,平均值为15.97%。

平均收益率、亏损产品数量及比例

综上所述:在数量方面,非程序化产品的数量多于程序化产品;在平均收益率方面,非程序化产品的平均收益率,高于市场平均水平约2.5个百分点。虽然,从排 名前三位看,非程序化产品的最高收益率,是程序化产品的2.69倍。但在亏损方面,程序化产品的亏损数量和比例都小于非程序化产品以及市场水平。

十、期货市场未来发展趋势

期货市场的前瞻性在于:

一、根据国际市场经验,量化投资将会快速发展;

二、各种类型的期货基金、资管产品发行越来越多,规模越来越大,将会出现一批几十亿元的期货投资基金;银行的理财产品逐步扩大到期货类理财产品。

三、在市场的倒逼下,期货私募团队化、规模化、公司化的步伐越来越快;

四、随着规模的扩大,期货私募走出国门的需求逐渐加大;

五、海外机构对冲基金等待政策开放,参与国内期货市场竞争的期限越来越近;

六、期货公司在培养自己的操盘手,为自营业务或资管业务做人才上的储备,券商也不断地扩大投资领域,涉及期货等金融衍生品。

七、从监管部门的态度来说,不断地为期货公司松绑,期货品种加快上市,加快争夺大品种的国际定价权。从私募发展的前景上来说,市场的发展潜力正在慢慢打开,整个市场的交易标的在扩大,期货操盘手发挥空间在扩大,国内交易机制在与国际接轨。

总之,期货行业未来发展的土壤会迅速变得肥沃起来,期货私募要乐观,要把更多的精力放在团队的打造和实力的提升上,为随时可能来临的机会做足准备。